Informes

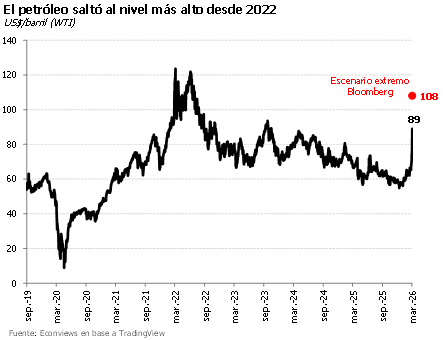

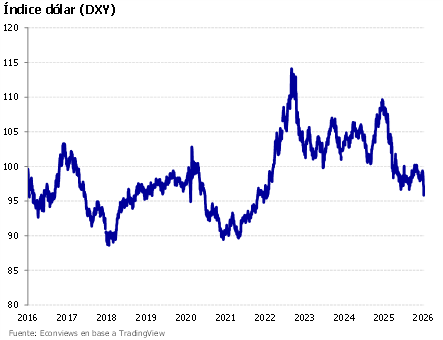

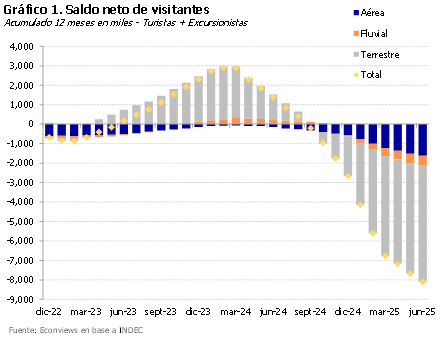

La guerra en Medio Oriente le puso un freno al contexto internacional muy favorable en el que venía navegando la economía argentina. Hasta febrero, los mercados globales mostraban un fuerte apetito por activos de riesgo y el dólar se debilitaba, lo que empujaba a las monedas emergentes y comprimía los spreads crediticios a niveles que no se veían desde hacía años.

Aprovechando que la macro local está bastante tranquila, esta semana pusimos la lupa en el frente global. En una sola semana: IBM sufrió su peor caída bursátil en 26 años, una empresa de pagos digitales rentable despidió al 40% de su plantilla, y un reporte hipotético sobre desempleo masivo se volvió viral en Wall Street. El hilo conductor no fue una crisis financiera ni una recesión: fue la inteligencia artificial. Lo que hasta hace poco era un debate sobre el futuro del trabajo se está convirtiendo en una serie de hechos concretos y medibles, y la pregunta ya no es si esta revolución tecnológica tendrá un impacto macroeconómico, sino cuán profundo será y a qué velocidad llegará.

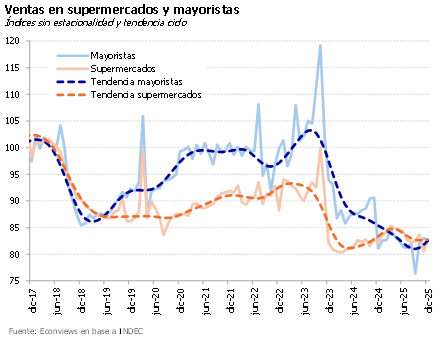

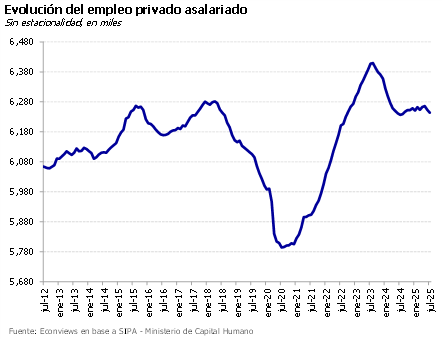

El cierre de la planta de neumáticos Fate y el debate sobre la reforma laboral pusieron en el centro de la escena la creciente preocupación por el empleo y los salarios. La última encuesta de la Universidad de San Andrés confirma este giro: según la opinión pública, los bajos salarios son el principal problema que afecta al país, seguido de cerca por la corrupción y la falta de empleo. Recién en el décimo lugar aparece la inflación, un cambio drástico respecto a noviembre de 2023, cuando la suba de precios ganaba el primer lugar por goleada.

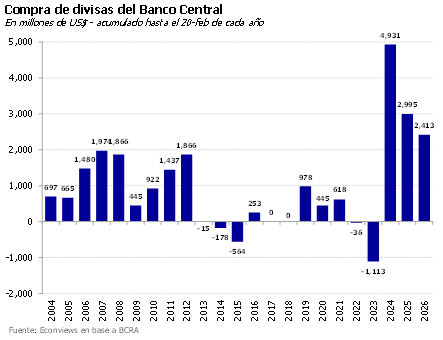

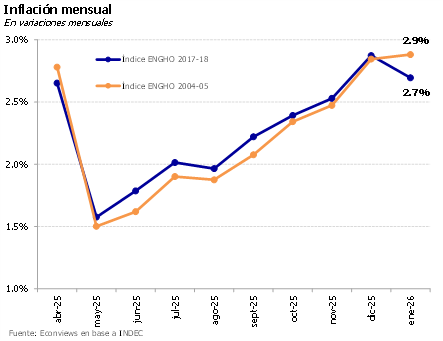

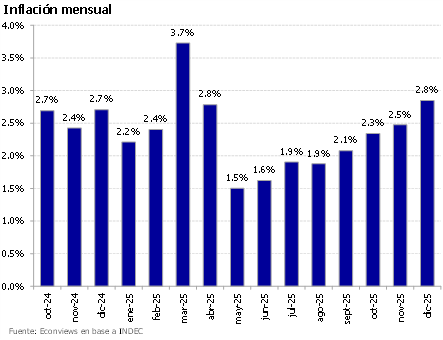

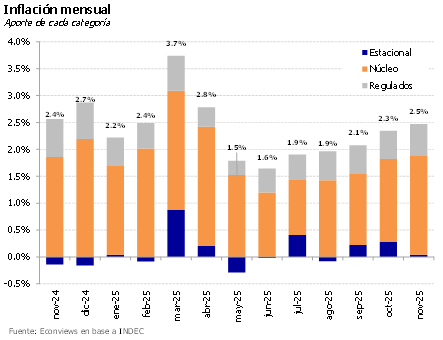

La semana en la economía argentina dejó un sabor agridulce. Por un lado, las buenas noticias son que el Senado dio media sanción a la reforma laboral y que el Banco Central no para de comprar dólares; pero, al mismo tiempo, la inflación se encargó de recordarnos que el partido es largo y el rival no se rinde fácil, a lo que se sumaron datos de empleo que no fueron alentadores.

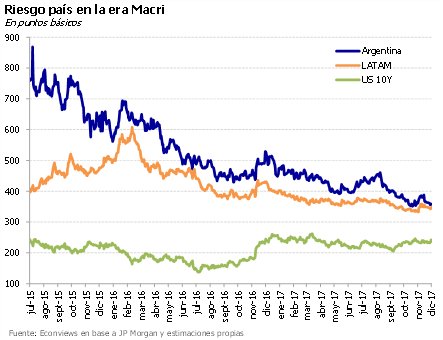

Enero cerró con un balance sumamente positivo para la economía argentina. Después de superar el ruido electoral y con una macroeconomía mostrando signos de ordenamiento, el Gobierno logró avanzar en la acumulación de reservas, situar el riesgo país en la zona de los 500 puntos y mantener el tipo de cambio bajo control. Sin embargo, febrero ha comenzado con un escenario un poco más complejo, donde los nubarrones aparecen tanto en el frente externo como en el doméstico.

El riesgo país alcanzó esta semana el nivel más bajo desde junio de 2018. El programa de compras de reservas fue el impulso final que necesitaba el indicador para buscar nuevos mínimos. El mercado vio resultados y pagó: el Banco Central sumó más de US$ 1,100 millones en enero y el indicador perforó los 500 puntos.

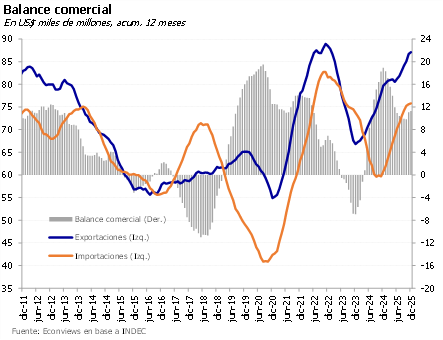

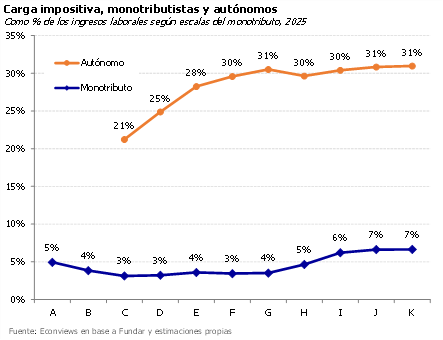

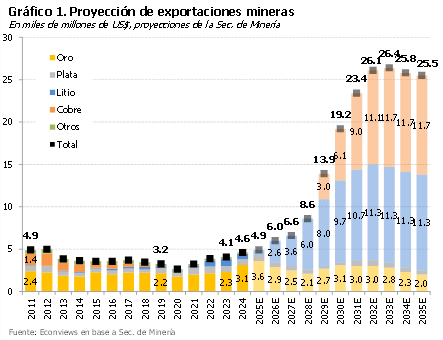

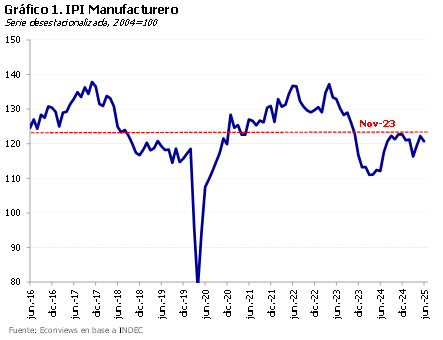

Desde que asumió el gobierno de Milei se abrió un fuerte debate sobre el futuro de la industria y el empleo. De un lado están los que dicen que el programa económico está provocando un “industricidio” y mayor desempleo, y presionan por mantener la economía protegida. Del otro lado están los fundamentalistas de la apertura que se inclinan por la idea de aprovechar las ventajas comparativas.

Cuando en diciembre se anunció que el Banco Central comenzaría a acumular reservas a partir de 2026, muchos éramos escépticos. El gobierno había incumplido este objetivo explícito en las metas del programa con el FMI durante todo el año pasado, y había jugado al límite en el frente externo, al punto de tener que recurrir al salvataje de Trump para para no naufragar en el camino a las elecciones.

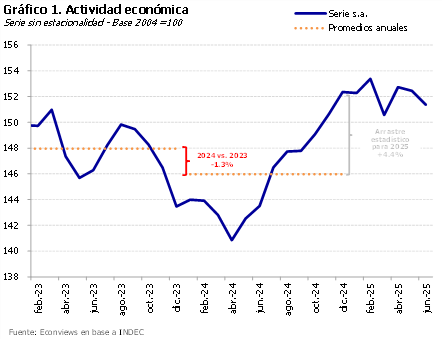

Empieza un año con muchos desafíos, pero con esperanzas. Por suerte comienza con un presupuesto y buenas chances de que se avance en la reforma laboral. También, como esperábamos, se hicieron los pagos de la deuda, lo cual da tranquilidad. Pero los desafíos son importantes: domar una inflación que se muestra inflexible, lograr que la reactivación llegue a muchos más sectores y al consumo, que el riesgo país bajé otros 100 puntos para poder volver al mercado a tasas razonables, y que aumenten la reservas y se saque el cepo.

El Gobierno decidió mover el eje del programa. La banda cambiaria, que hasta ahora se ajustaba al 1% mensual, pasará a moverse en función de la inflación pasada, más cerca del 2%. Más importante todavía, anunció un plan explícito de acumulación de reservas, con compras por US$ 800–1,000 millones mensuales. Un giro hacia el pragmatismo que el mercado venía pidiendo a gritos.

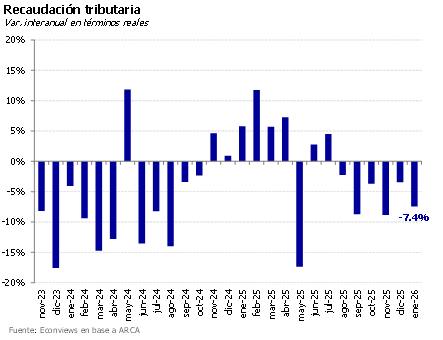

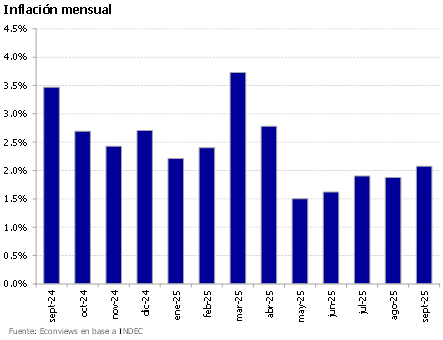

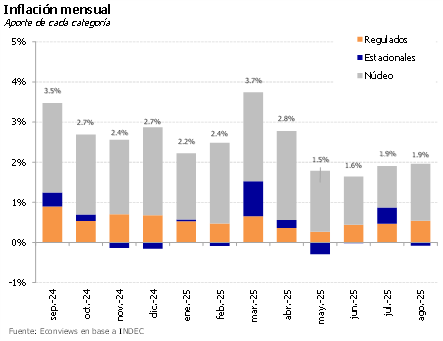

El dato de inflación de noviembre estuvo en línea con lo esperado, pero aun así encendió una luz amarilla. No es alarmante por ahora, aunque la tendencia de los últimos seis meses viene siendo claramente al alza. La inflación núcleo, que marca la dinámica más estructural, subió a 2.6%, el nivel más alto desde abril, y la variación interanual se aceleró por primera vez en la era Milei.

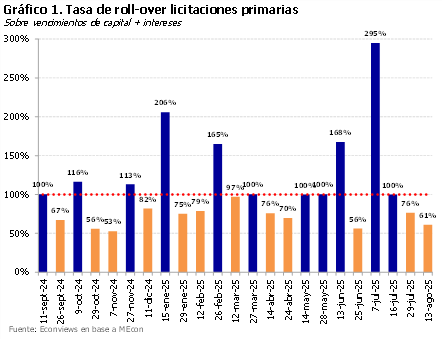

Tal como anticipábamos en nuestra última editorial, el gobierno anunció con bombos y platillos que Argentina volverá a colocar deuda en dólares. Los vencimientos de enero aceleraron los tiempos y Toto se decidió a salir a la cancha para buscar financiamiento en el mercado local. La última vez que se emitieron bonos “hard dollar” fue en 2018, antes del inicio de la crisis. La movida es inteligente y una buena solución para pasar enero sin tener que volver a pedirle plata a Trump o gastarse los dólares del FMI.

Se acerca el brindis de fin de año y el mercado empieza a mirar de reojo el calendario de enero. No es para menos: hay que enfrentar vencimientos de capital e intereses en moneda extranjera por unos USD 4,200 millones y la caja en dólares del Tesoro está vacía. No hay tiempo para comprar dólares en el mercado y el Gobierno tampoco dio señales de querer ir en esa dirección. Por ende, la estrategia se centrará en conseguir financiamiento, un terreno donde el equipo de Toto ha demostrado tener muy buena muñeca.

Siguen bajando las tasas. Las tasas de corto plazo se estabilizaron (caución, repo) en torno a 22%, con el BCRA bajando el piso a 20% en la rueda de simultáneas. Esto arrastró al resto de las tasas para abajo y mejora la tasa a la cual el Tesoro podrá refinanciarse en la licitación de la semana que viene. La Tamar ya opera en niveles de 33% (fue más de 60% en la previa de las elecciones), y los adelantos bajaron a la zona de 37%. El repunte del crédito viene tímido en noviembre, pero seguramente se acelerará en los próximos meses.

El programa económico de Milei parece haber entrado en una nueva etapa. Tras el shock de confianza que dio el triunfo en las elecciones, comienza a verse un giro hacia una economía más normalizada, con tasas de interés que descienden a niveles más sostenibles tanto para la deuda pública como para la actividad económica.

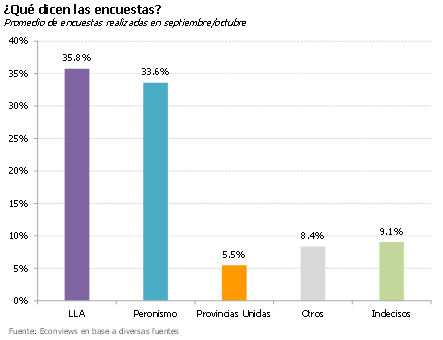

El sorpresivo y contundente triunfo de LLA en las elecciones del último domingo cambió por completo el escenario político y económico. El oficialismo superó el objetivo de mínima (asegurar un tercio en Diputados) y, junto al PRO, consiguió también un tercio en el Senado, dejando al peronismo sin mayoría en esa cámara por primera vez desde el regreso de la democracia.

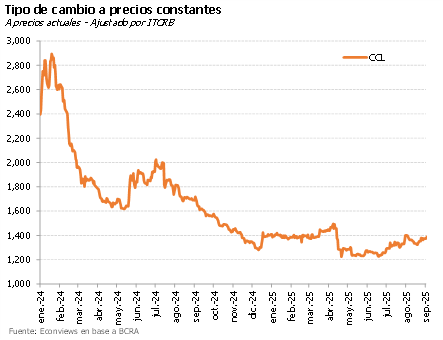

Finalmente llegamos a las elecciones. El gobierno logró su cometido de mantener al dólar dentro de la banda, aunque el tipo de cambio se mantuvo pegado al techo. Para conseguirlo, tuvo que sudar la gota gorda y recurrir a la ayuda del Tesoro de Estados Unidos, que vendió una cantidad importante de dólares. Sin embargo, ese apoyo no alcanzó para revertir la suba del riesgo país, que ronda los 1,100 puntos, ni para reinstalar la confianza en el programa económico.

La economía sigue en estado de turbulencia mientras el país se prepara para las elecciones legislativas. Si bien la inflación continúa bajo control y nadie duda de que el equilibrio fiscal se mantendrá, persisten las preocupaciones por el tipo de cambio, el estancamiento del mercado interno, la falta de control del Banco Central sobre el nivel y la volatilidad de las tasas de interés (que alcanzaron niveles absurdos) y un riesgo país que sigue por las nubes.

Cuando todo parecía deteriorarse sin freno, volvió a aparecer el “rescate” americano. Hasta ayer a la tarde, el Tesoro venía perdiendo dólares a un ritmo preocupante: vendió casi todo lo que había comprado a fines de septiembre para contener al dólar, y el Central se preparaba para salir a la cancha. Pero bastó con que circulara el rumor de que el acuerdo con el Tesoro de Estados Unidos estaba cerrado para que los bonos, las acciones y el dólar respiraran.

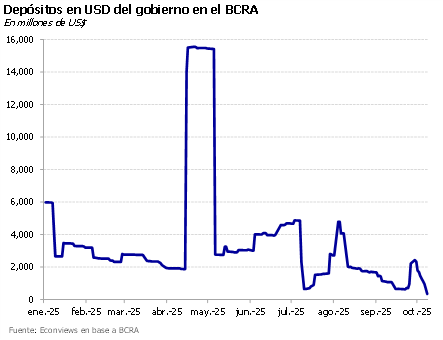

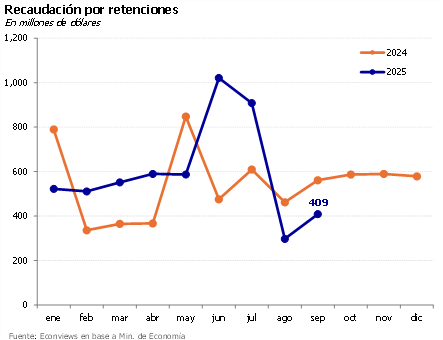

El Gobierno entró en modo supervivencia y tomando algunos riesgos que pueden hipotecar el futuro. El salvataje de Trump creó las condiciones para acumular dólares, especialmente porque fue acompañado por la eliminación temporaria de retenciones al campo. Lo cierto es que el campo cumplió y se liquidaron 6,300 millones de dólares, pero sólo unos 2,300 millones entraron en las reservas. El resto fue utilizado para bajar el tipo de cambio. Seguramente no era el plan del FMI ni del Tesoro norteamericano y deja dudas sobre cuántos dólares quedarán para liquidarse en lo que queda del año.

Después de la tormenta llegó el alivio con la ayuda de Estados Unidos y del campo. Una vez más, el Gobierno encontró un as bajo la manga para evitar lo que pudo ser el inicio de una crisis. La ventana de oportunidad está abierta. La pregunta es si esta vez el Gobierno sabrá aprovecharla. ¡Comprá campeón!

El escenario económico se deterioró exponencialmente en los últimos días. La mala elección en la Provincia de Buenos Aires dejó al desnudo las principales fragilidades del programa de Milei: la política y las reservas. Mientras tanto, el Gobierno insiste en que el problema proviene únicamente del “riesgo kuka” y se quedó sin reacción. La situación empieza a tornarse crítica y, ante la ausencia de golpes de efecto, algo habrá que cambiar.

La elección del domingo en la provincia de Buenos Aires cambió todo. Las acciones se desplomaron, especialmente las de los bancos que cayeron hasta un 25% y el riesgo país pasó los 1,100 puntos básicos, alejando cualquier posibilidad de acceder al mercado en los próximos meses. La buena noticia fue que el dólar no se disparó. Inicialmente se depreció un 4%, aunque con el correr de los días fue subiendo para terminar la semana en AR$ 1,447, a solo 1.3% del techo de la banda de AR$ 1,467. Ya no todo marcha de acuerdo al plan.

Estamos a 48 horas de las elecciones en la provincia de Buenos Aires. Esta elección en gran medida va a estar determinada por los apoyos a intendentes y gobiernos locales pero muchos, incorrectamente, la asimilan a una PASO a nivel nacional. Los que hacen eso cometen un error, ya que no toman en cuenta el poder territorial de los intendentes, que seguramente va a pesar más que la confrontación nacional entre el Kirchnerismo y La Libertad Avanza. Además, es muy difícil prever el nivel de ausentismo que va a haber en estas elecciones, el cuál probablemente sea muy diferente al de las nacionales de octubre.

La Argentina entró de lleno en modo electoral y, como suele ocurrir, la política empezó a condicionar la economía. Pero no todo es política: el gobierno de Milei enfrenta un combo más amplio, que incluye un escándalo de corrupción en su círculo íntimo, derrotas en el Congreso y errores no forzados de política económica. Todo esto se da en un contexto de presión cambiaria creciente, tasas de interés altísimas y una recuperación que empieza a perder fuerza.

Pasó otra semana picante en Argentina. Quedan dos meses para las elecciones generales, y apenas dos semanas para las de la provincia de Buenos Aires. Todo indica que, hasta entonces, el ruido y la volatilidad seguirán siendo protagonistas. La política está jugando su partido, pero desde el lado económico también se embarró la cancha.

La economía argentina está logrando desinflar, pero ahora a fuerza de un apretón monetario que no se sabe cuánto tiempo podrá sostenerse. Esta semana volvió a quedar en evidencia el manejo errático y poco claro de la política monetaria. En teoría, el Banco Central se guía por una meta trimestral de agregados monetarios (M2 privado transaccional). En la práctica, el manejo es discrecional, con el único objetivo de que no se muevan ni el dólar ni la inflación.

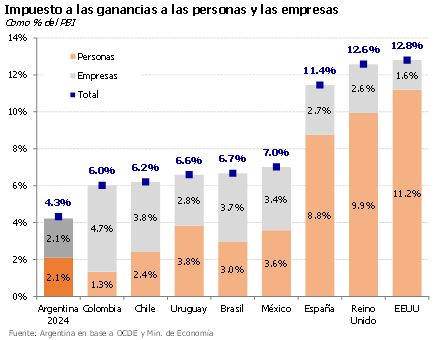

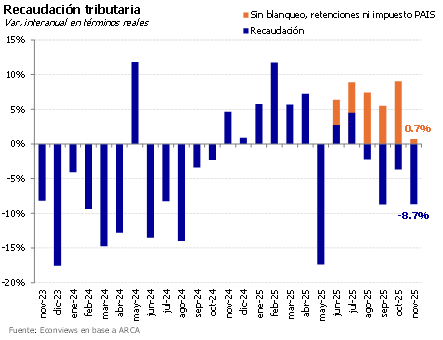

Todos dicen que después de las elecciones van a venir las “reformas estructurales”. Lo repite el Gobierno, lo espera el mercado, lo reclama el Fondo. Pero si uno pregunta qué medidas concretas se están pensando, las respuestas son vagas, genéricas. Pareciera que hay más avances en la reforma tributaria, bastantes ideas sobre la reforma previsional y muy poca claridad respecto de la laboral.

Pasó, quizás, una de las semanas más complicadas para el Gobierno. El tipo de cambio volvió al centro de la escena con una suba abrupta, y mostró que la idea de que el dólar se iba a deslizar hacia el piso de la banda era una mera ilusión. Si bien el nivel alcanzado no es alarmante, el salto generó nerviosismo porque se dio de golpe, a contramano de lo que venía ocurriendo durante el mes, cuando el dólar había subido casi 9% de forma más gradual. De cualquier manera, la situación no está descontrolada y debería estabilizarse rápidamente en el nuevo nivel.

En estos días se vio un fuerte aumento de la volatilidad en las tasas de interés de corto plazo. La tasa de cauciones a un día fluctuó entre el 18% y el 70% en poco tiempo, algo que sorprendió y generó ruido en el mercado financiero. Este resultado se explica en gran parte porque el Banco Central cambió aspectos de la política monetaria y eliminó mecanismos para aumentar o disminuir la liquidez, algo que tienen casi todos los Bancos Centrales.