Informes

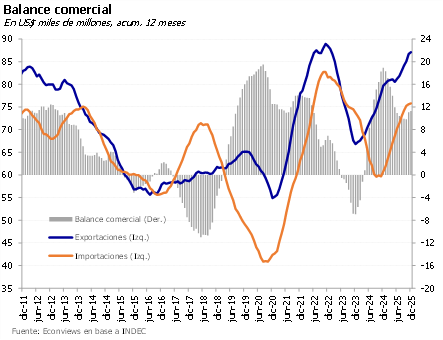

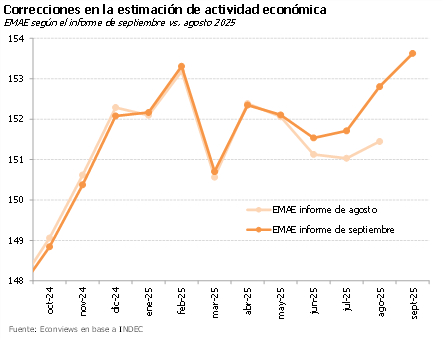

La semana en la economía argentina dejó un sabor agridulce. Por un lado, las buenas noticias son que el Senado dio media sanción a la reforma laboral y que el Banco Central no para de comprar dólares; pero, al mismo tiempo, la inflación se encargó de recordarnos que el partido es largo y el rival no se rinde fácil, a lo que se sumaron datos de empleo que no fueron alentadores.

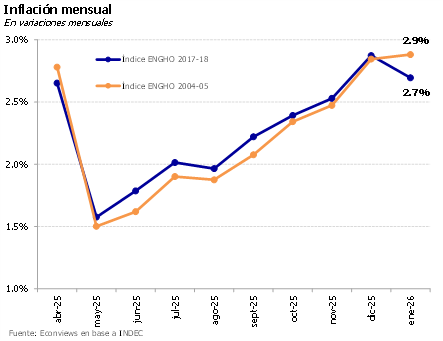

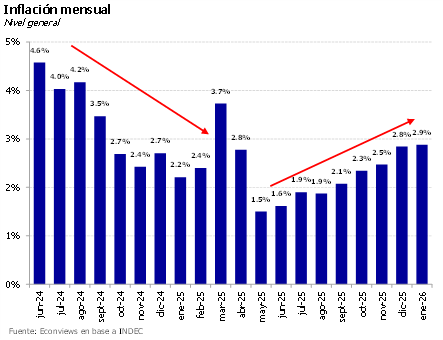

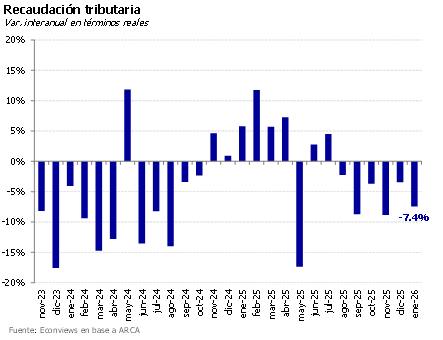

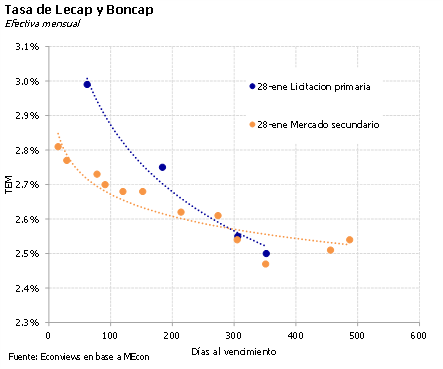

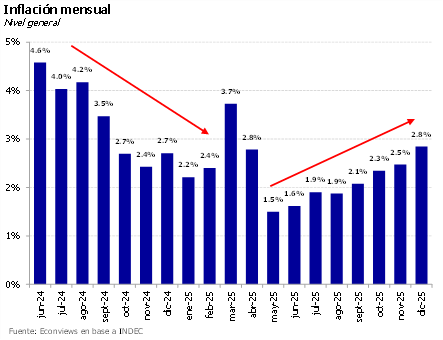

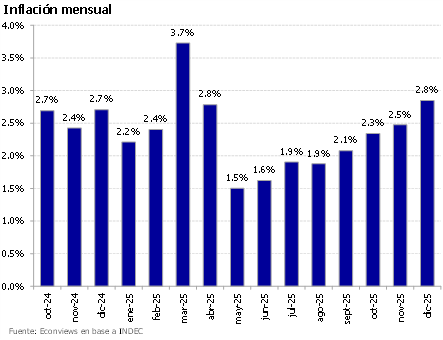

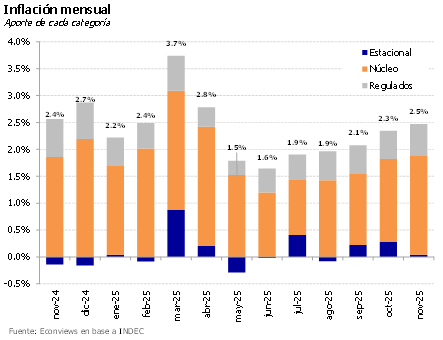

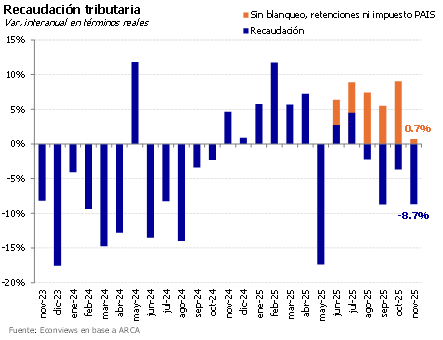

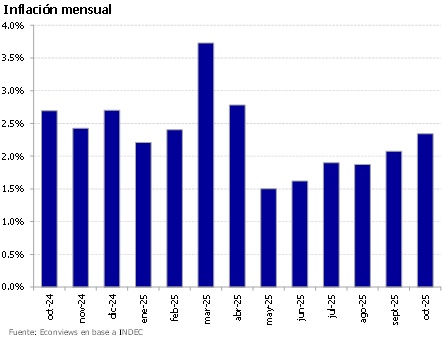

La inflación está difícil de domar. El 2.9% de enero sorprendió negativamente, ubicándose por encima de lo esperado por el mercado y marcando el octavo mes consecutivo de aceleración mensual. La nota positiva es que la inflación núcleo se desaceleró del 3% al 2.6%, y en febrero los aumentos en alimentos vienen siendo más moderados. Con el nuevo índice, la medición habría rondado el 2.7%. Sin embargo, la postergación de la nueva canasta (que otorga mayor peso a los servicios) parece responder más a los ajustes tarifarios pendientes para el resto del año que al dato puntual de enero. Como señalamos habitualmente, la desinflación es un proceso largo y no lineal, pero preocupa la ausencia de un ancla clara. El último REM ya mostraba un repunte en las expectativas. Prevemos que la inercia seguirá pesando y que la inflación cerrará 2026 cerca del 27%.

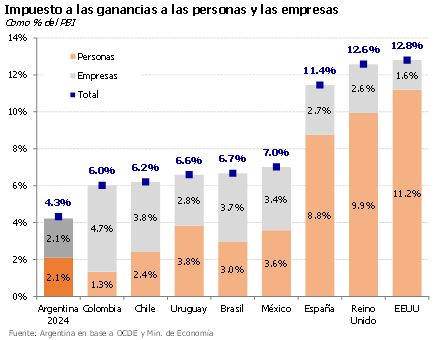

El gobierno arrancó el año con el tratamiento de la reforma laboral que había sido pospuesto. Esperamos que en febrero concluya esa discusión y se siga con la reforma tributaria. Con la primera minoría en la cámara de diputados y un buen número de senadores, el gobierno tiene ahora la posibilidad de pasar de la defensiva a la ofensiva en la agenda parlamentaria.

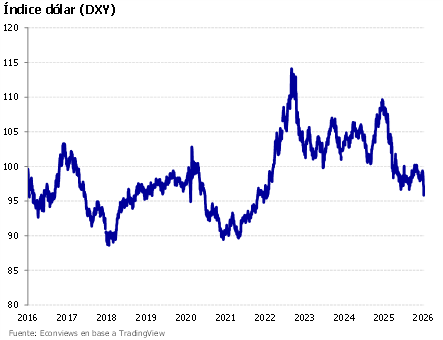

Enero cerró con un balance sumamente positivo para la economía argentina. Después de superar el ruido electoral y con una macroeconomía mostrando signos de ordenamiento, el Gobierno logró avanzar en la acumulación de reservas, situar el riesgo país en la zona de los 500 puntos y mantener el tipo de cambio bajo control. Sin embargo, febrero ha comenzado con un escenario un poco más complejo, donde los nubarrones aparecen tanto en el frente externo como en el doméstico.

Inflación, INDEC y polémica. Después de un enero tranquilo, el gobierno se autoinfligió ruido innecesario con la decisión de postergar la implementación del nuevo índice de inflación, causando la renuncia del titular del INDEC. No son buenas señales. En un país con una historia de manipulación de estadísticas todavía fresca, la credibilidad cuesta mucho construirla y muy poco dañarla. La decisión también es difícil de entender: si bien en 2024 la diferencia entre ambos índices fue de 16.5 p.p., en 2025 fue de apenas 1 p.p. Con tarifas bastante más alineadas, estimamos que la diferencia tampoco iba a ser significativa en 2026. Yendo al corto plazo, enero pinta para cerrar con una inflación cercana al 2.5%. Nuestro relevamiento de alimentos y bebidas se mantuvo en el 2.8% mensual, y los regulados aumentaron nuevamente cerca de 3.4%. La buena noticia es que registramos una desaceleración importante en alimentos para la última semana del mes.

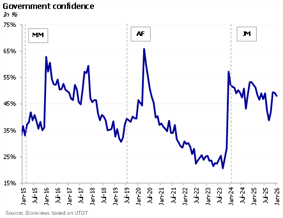

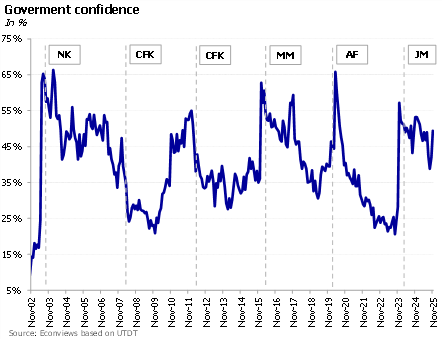

A turning point? After a year characterized by high economic volatility and political uncertainty, the government has strengthened its political position, supported by greater representation in Congress and continued popular backing. Confidence in the administration has recovered to high levels after suffering a significant decline prior to the October elections. This political consolidation has improved governance conditions and enhanced the government’s capacity to advance its policy agenda.

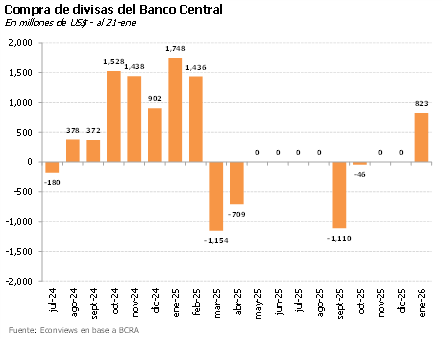

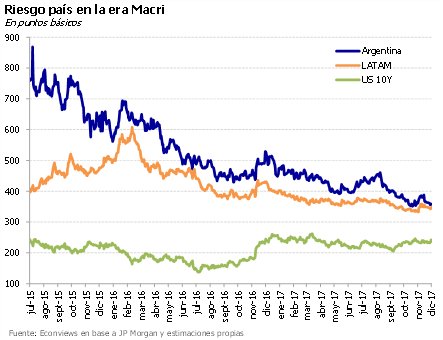

El riesgo país alcanzó esta semana el nivel más bajo desde junio de 2018. El programa de compras de reservas fue el impulso final que necesitaba el indicador para buscar nuevos mínimos. El mercado vio resultados y pagó: el Banco Central sumó más de US$ 1,100 millones en enero y el indicador perforó los 500 puntos.

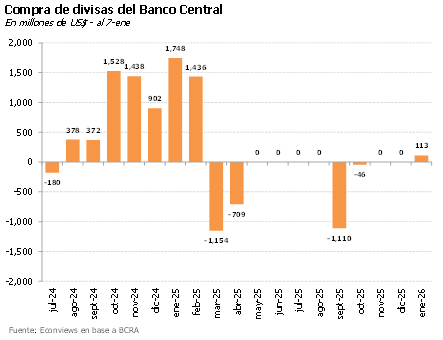

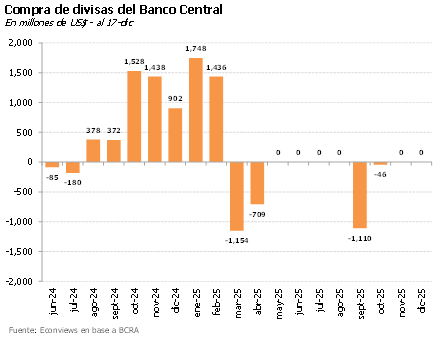

Suben reservas, baja el riesgo país. El BCRA mantiene la racha compradora con un saldo positivo de US$ 1,083 millones en enero. Esta consolidación del programa de reservas se sumó a un clima internacional favorable: la exitosa colocación de Ecuador (que salió al mercado con 450 puntos de riesgo país) validó el apetito por emergentes y envió una señal positiva para un eventual regreso de Argentina al crédito internacional. El riesgo país perforó los 500 puntos, alcanzando mínimos no vistos desde 2018. Con Ecuador operando en la zona de 413 y la canasta de comparables en 317 puntos, esperamos que el spread argentino siga comprimiendo si el Central sostiene el ritmo de compras.

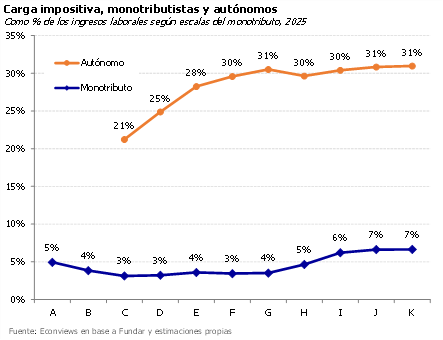

Desde que asumió el gobierno de Milei se abrió un fuerte debate sobre el futuro de la industria y el empleo. De un lado están los que dicen que el programa económico está provocando un “industricidio” y mayor desempleo, y presionan por mantener la economía protegida. Del otro lado están los fundamentalistas de la apertura que se inclinan por la idea de aprovechar las ventajas comparativas.

Comprando tranquilo. El Banco Central logra sumar reservas mientras el tipo de cambio se mantiene a raya. En lo que va de enero ya acumuló US$ 822 millones, en un mercado que finalmente aflojó la presión alcista. El bajo volumen operado sugiere que gran parte de las compras se habrían realizado en bloque por fuera del MULC. Juegan a favor las colocaciones de deuda privada, una mejora en la liquidación del agro y una menor demanda de cobertura, disciplinada a fuerza de tasas altas. Por ahora, el riesgo país no logra consolidar la baja, castigado principalmente por el mal humor externo.

Después del buen resultado conseguido en las elecciones de medio término, el gobierno ya impulsó el tratamiento de la reforma laboral en el Congreso. Esperamos que en febrero concluya esa discusión y que se siga con la reforma tributaria. Con la primera minoría en la cámara de diputados y un buen número de senadores, el gobierno tiene ahora la posibilidad de pasar de la defensiva a la ofensiva en la agenda parlamentaria.

Feo dato de inflación. El 2.8% de diciembre estuvo por encima de lo esperado y encendió alguna luz amarilla. Si bien sabemos que el proceso de desinflación no es lineal, y que la inercia juega un papel más fuerte cuando la inflación no es tan alta, la realidad es que los precios se aceleraron por séptimo mes consecutivo. Desde el paso al esquema de bandas, el tipo de cambio dejó de funcionar como ancla nominal, y la política monetaria no ha sido lo suficientemente robusta para coordinar expectativas. Esa falta de un ancla clara es, hoy, lo que más ruido hace de cara al futuro. De todos modos, esperamos mejores números para los próximos meses y una inflación cercana a 25% para todo 2026.

Cuando en diciembre se anunció que el Banco Central comenzaría a acumular reservas a partir de 2026, muchos éramos escépticos. El gobierno había incumplido este objetivo explícito en las metas del programa con el FMI durante todo el año pasado, y había jugado al límite en el frente externo, al punto de tener que recurrir al salvataje de Trump para para no naufragar en el camino a las elecciones.

Empieza un año con muchos desafíos, pero con esperanzas. Por suerte comienza con un presupuesto y buenas chances de que se avance en la reforma laboral. También, como esperábamos, se hicieron los pagos de la deuda, lo cual da tranquilidad. Pero los desafíos son importantes: domar una inflación que se muestra inflexible, lograr que la reactivación llegue a muchos más sectores y al consumo, que el riesgo país bajé otros 100 puntos para poder volver al mercado a tasas razonables, y que aumenten la reservas y se saque el cepo.

Señales mixtas: el BCRA compra y el Tesoro vende. El 2026 arrancó movido. El BCRA puso en marcha el programa de acumulación de reservas y compró más de US$ 110 millones entre lunes y miércoles, una noticia claramente positiva. Sin embargo, el nuevo esquema de ajuste de la banda cambiaria debutó con cierta presión sobre el tipo de cambio. Al Gobierno se lo vio algo nervioso por el precio del dólar y salió a marcar la cancha con ventas del Tesoro, venta de futuros del BCRA y de bonos dollar-linked. Esta mezcla de señales genera dudas: ¿alcanza este tipo de cambio para cumplir la meta de los US$ 10,000 millones que quiere el Central? Veremos.

The October elections marked a turning point .

In 2025, the government consolidated its power after achieving a convincing victory in the midterm elections. LLA, President Milei’s party, now holds the largest minority in the lower house, while the Peronists lost their majority in the Senate for the first time since the return of democracy in 1983. This places LLA in a strong position. Although it does not command a majority in either chamber, it can negotiate with provincial parties and the more “reasonable” opposition—including Macri’s PRO—to pass the budget and advance structural reforms. The government does not have a blank check, but it does have enough political leverage to negotiate effectively with Congress.

Recalibramiento del programa. Punto a favor para los econochantas: el Gobierno puso primera y anunció los tan demandados cambios en el esquema de bandas y en la estrategia de acumulación de reservas. A partir de enero, las bandas se ajustarán por inflación pasada. Esto evitará, al menos, que el techo continúe apreciándose en términos reales mes a mes. Si bien es un avance respecto al esquema previo, en la práctica el “piso” se ha vuelto testimonial. Hubiese sido preferible un diseño de bandas de flotación genuinas en lugar de un esquema de “techo cambiario”. Queda por verse si a este nivel de tipo de cambio el BCRA podrá comprar suficientes dólares. Aun así, lo valoramos como un cambio positivo.

El Gobierno decidió mover el eje del programa. La banda cambiaria, que hasta ahora se ajustaba al 1% mensual, pasará a moverse en función de la inflación pasada, más cerca del 2%. Más importante todavía, anunció un plan explícito de acumulación de reservas, con compras por US$ 800–1,000 millones mensuales. Un giro hacia el pragmatismo que el mercado venía pidiendo a gritos.

El dato de inflación de noviembre estuvo en línea con lo esperado, pero aun así encendió una luz amarilla. No es alarmante por ahora, aunque la tendencia de los últimos seis meses viene siendo claramente al alza. La inflación núcleo, que marca la dinámica más estructural, subió a 2.6%, el nivel más alto desde abril, y la variación interanual se aceleró por primera vez en la era Milei.

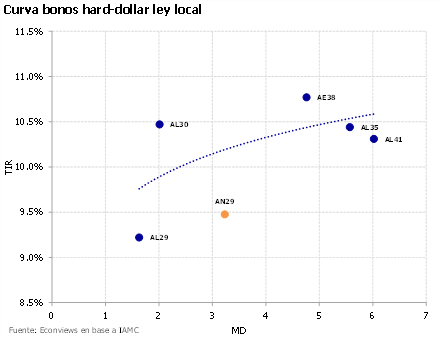

Abriendo mercados. Después de más de 7 años, el Tesoro volvió a emitir deuda en dólares. Se colocaron unos US$ 1,000 millones nominales (US$ 910 millones cash) y la tasa resultó en 9.26%. Se esperaba algo mejor, sobre todo considerando los cambios regulatorios que buscaban incentivar la demanda y lograr un costo más bajo. De todos modos, es un primer paso positivo para reabrir los mercados. Vendrán más.

Las elecciones de medio termino cambiaron el escenario para el gobierno y el mercado. Esperamos que en los próximos meses empiecen a tratarse en el Congreso las reformas que quedan pendientes (laboral, tributaria). Con la primera minoría en la cámara de diputados y un buen número de senadores, el gobierno tiene ahora la posibilidad de pasar de la defensiva a la ofensiva en la agenda parlamentaria.

Tal como anticipábamos en nuestra última editorial, el gobierno anunció con bombos y platillos que Argentina volverá a colocar deuda en dólares. Los vencimientos de enero aceleraron los tiempos y Toto se decidió a salir a la cancha para buscar financiamiento en el mercado local. La última vez que se emitieron bonos “hard dollar” fue en 2018, antes del inicio de la crisis. La movida es inteligente y una buena solución para pasar enero sin tener que volver a pedirle plata a Trump o gastarse los dólares del FMI.

El gobierno prepara la cancha para diciembre. Es un mes particular porque la economía necesita más dinero por el pago de aguinaldos y los gastos de las fiestas y vacaciones. Al mismo tiempo, el Tesoro enfrenta vencimientos de deuda en pesos por AR$ 40 billones, de los cuales unos AR$ 13 son con el sector privado. Esto podría llevar a que enfrentemos una escasez de pesos en el mercado. Para prevenir esto, el Gobierno ha tomado algunas medidas que liberaron liquidez a los bancos. El juego es fino, porque a fines de enero típicamente suele caer la demanda de pesos y puede haber presión sobre el tipo de cambio.

Se acerca el brindis de fin de año y el mercado empieza a mirar de reojo el calendario de enero. No es para menos: hay que enfrentar vencimientos de capital e intereses en moneda extranjera por unos USD 4,200 millones y la caja en dólares del Tesoro está vacía. No hay tiempo para comprar dólares en el mercado y el Gobierno tampoco dio señales de querer ir en esa dirección. Por ende, la estrategia se centrará en conseguir financiamiento, un terreno donde el equipo de Toto ha demostrado tener muy buena muñeca.

To begin with, La Libertad Avanza increased its representation in both chambers of Congress. In the Lower House it is now the largest bloc, with roughly 90 seats—plus additional support from PRO and other parties aligned with the government. In the Senate its representation also grew, and, most importantly, Peronism will not hold a majority in that chamber for the first time since the return of democracy. These numbers pave the way for the approval of the budget and put the government in a stronger negotiating position to advance labor and tax reforms.

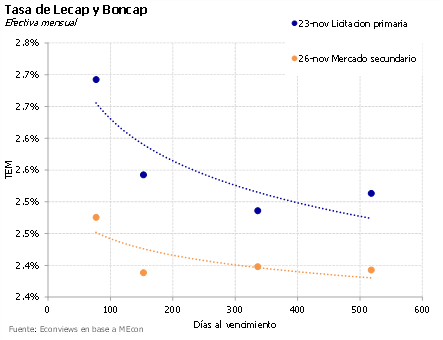

El Tesoro pasó una licitación exigente. Renovó el 96% de los $ 14.6 billones que vencían (contando con sólo $ 5 billones depositados en el BCRA para afrontar pagos). Para apuntalar el resultado, el BCRA había recortado la tasa de simultáneas e incrementado la porción de encajes que pueden integrarse con títulos públicos. Las tasas salieron con un premio lógico respecto del secundario y se logró alargar los plazos, un paso clave para normalizar el mercado de pesos y ordenar el legado post-LEFIS.

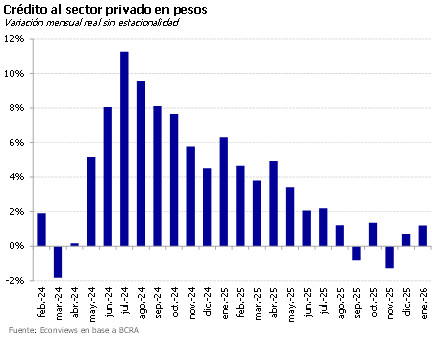

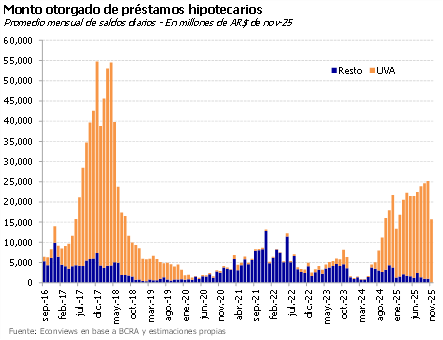

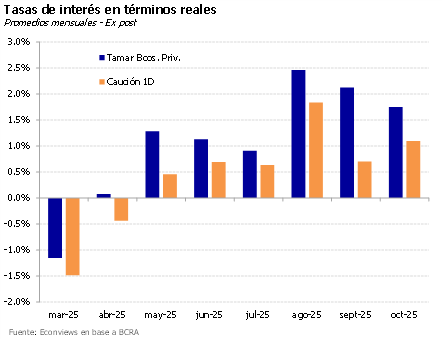

Siguen bajando las tasas. Las tasas de corto plazo se estabilizaron (caución, repo) en torno a 22%, con el BCRA bajando el piso a 20% en la rueda de simultáneas. Esto arrastró al resto de las tasas para abajo y mejora la tasa a la cual el Tesoro podrá refinanciarse en la licitación de la semana que viene. La Tamar ya opera en niveles de 33% (fue más de 60% en la previa de las elecciones), y los adelantos bajaron a la zona de 37%. El repunte del crédito viene tímido en noviembre, pero seguramente se acelerará en los próximos meses.

Finalmente se anunció el acuerdo marco de comercio e inversión con Estados Unidos. No es un tratado de libre comercio ni un acuerdo profundo avalado por los Congresos de ambos países, sino un entendimiento entre gobiernos que busca impulsar la relación bilateral y fortalecer la influencia de Estados Unidos en Argentina, a quien considera un aliado geopolítico estratégico.

Sigue la ayuda del tío Scott. Finalmente, Bessent confirmó que se activó un tramo del swap, tal como anticipábamos la semana pasada al analizar el balance del BCRA. El monto rondaría los US$ 2,700 millones e incluiría tanto los dólares que utilizó el Tesoro de EE.UU. para intervenir en el MULC como los fondos destinados a cubrir el vencimiento con el FMI de la semana pasada. Según los datos disponibles, el BCRA habría recibido DEGs de EE.UU. y se los habría vendido al Tesoro argentino para efectuar el pago al Fondo.

El programa económico de Milei parece haber entrado en una nueva etapa. Tras el shock de confianza que dio el triunfo en las elecciones, comienza a verse un giro hacia una economía más normalizada, con tasas de interés que descienden a niveles más sostenibles tanto para la deuda pública como para la actividad económica.