Reports

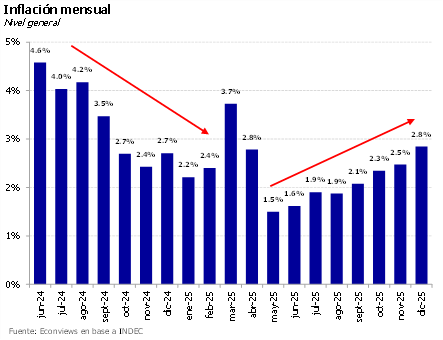

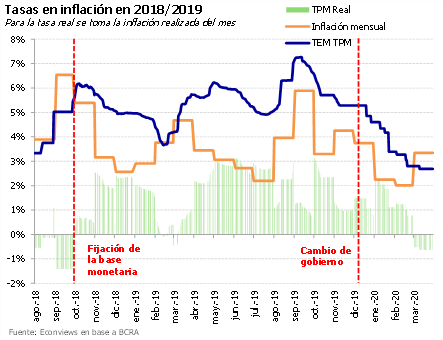

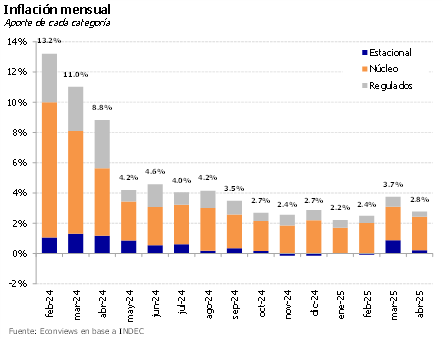

Feo dato de inflación. El 2.8% de diciembre estuvo por encima de lo esperado y encendió alguna luz amarilla. Si bien sabemos que el proceso de desinflación no es lineal, y que la inercia juega un papel más fuerte cuando la inflación no es tan alta, la realidad es que los precios se aceleraron por séptimo mes consecutivo. Desde el paso al esquema de bandas, el tipo de cambio dejó de funcionar como ancla nominal, y la política monetaria no ha sido lo suficientemente robusta para coordinar expectativas. Esa falta de un ancla clara es, hoy, lo que más ruido hace de cara al futuro. De todos modos, esperamos mejores números para los próximos meses y una inflación cercana a 25% para todo 2026.

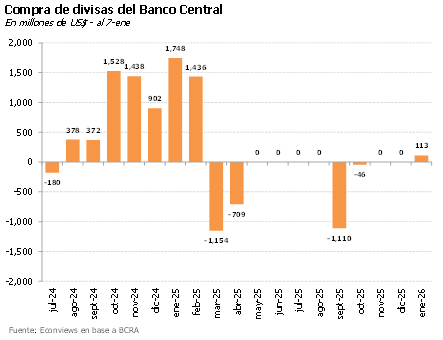

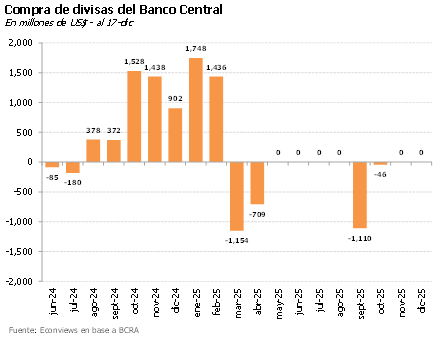

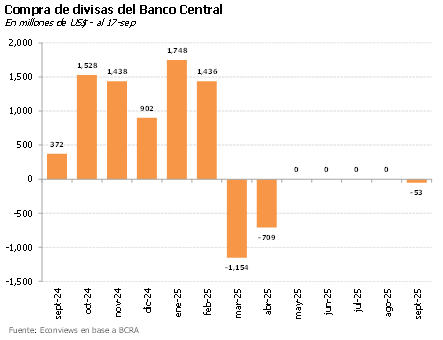

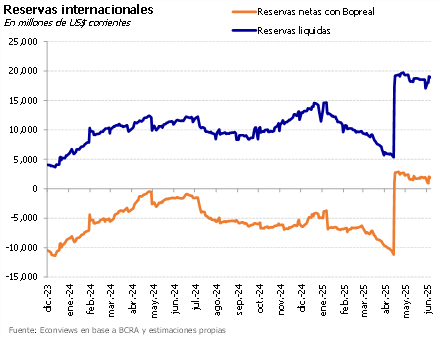

Señales mixtas: el BCRA compra y el Tesoro vende. El 2026 arrancó movido. El BCRA puso en marcha el programa de acumulación de reservas y compró más de US$ 110 millones entre lunes y miércoles, una noticia claramente positiva. Sin embargo, el nuevo esquema de ajuste de la banda cambiaria debutó con cierta presión sobre el tipo de cambio. Al Gobierno se lo vio algo nervioso por el precio del dólar y salió a marcar la cancha con ventas del Tesoro, venta de futuros del BCRA y de bonos dollar-linked. Esta mezcla de señales genera dudas: ¿alcanza este tipo de cambio para cumplir la meta de los US$ 10,000 millones que quiere el Central? Veremos.

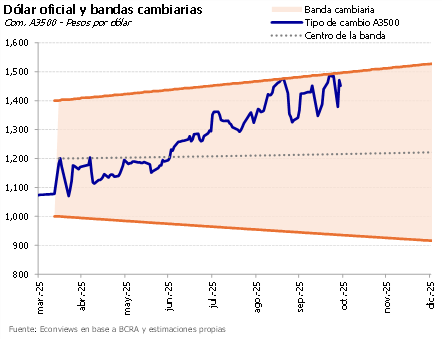

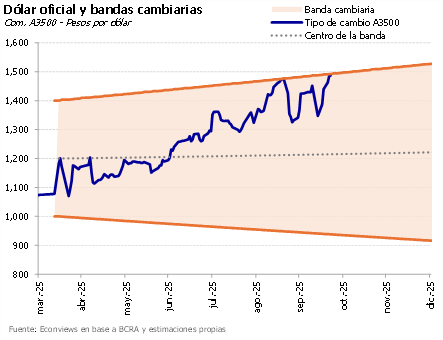

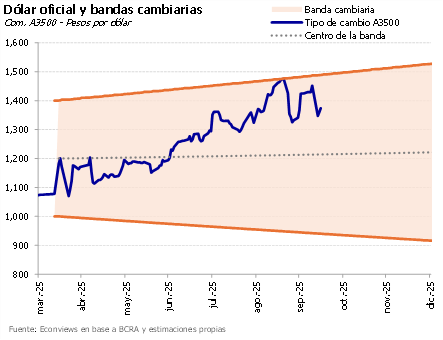

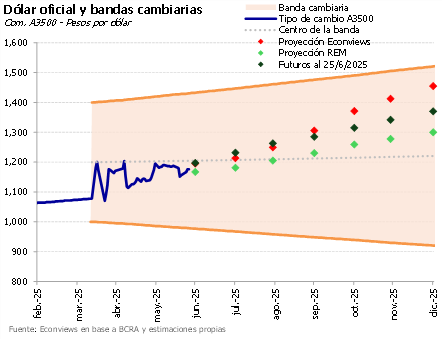

Recalibramiento del programa. Punto a favor para los econochantas: el Gobierno puso primera y anunció los tan demandados cambios en el esquema de bandas y en la estrategia de acumulación de reservas. A partir de enero, las bandas se ajustarán por inflación pasada. Esto evitará, al menos, que el techo continúe apreciándose en términos reales mes a mes. Si bien es un avance respecto al esquema previo, en la práctica el “piso” se ha vuelto testimonial. Hubiese sido preferible un diseño de bandas de flotación genuinas en lugar de un esquema de “techo cambiario”. Queda por verse si a este nivel de tipo de cambio el BCRA podrá comprar suficientes dólares. Aun así, lo valoramos como un cambio positivo.

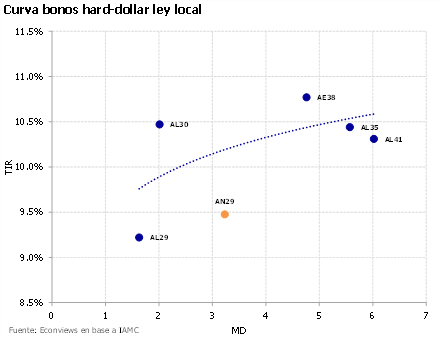

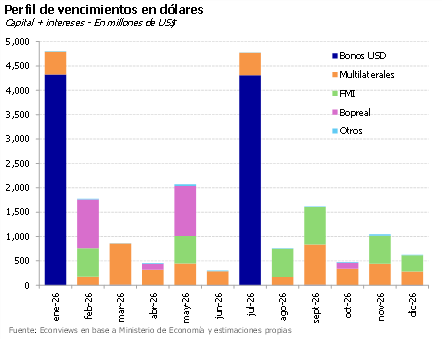

Abriendo mercados. Después de más de 7 años, el Tesoro volvió a emitir deuda en dólares. Se colocaron unos US$ 1,000 millones nominales (US$ 910 millones cash) y la tasa resultó en 9.26%. Se esperaba algo mejor, sobre todo considerando los cambios regulatorios que buscaban incentivar la demanda y lograr un costo más bajo. De todos modos, es un primer paso positivo para reabrir los mercados. Vendrán más.

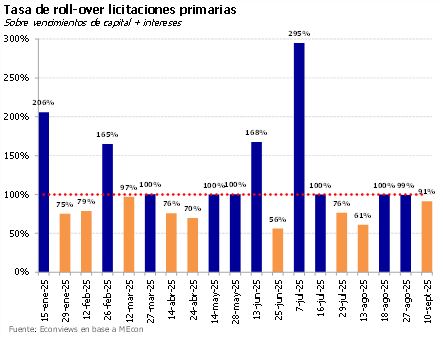

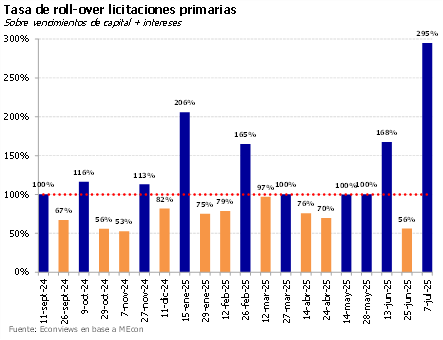

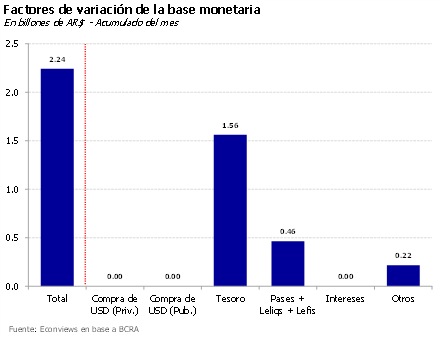

El gobierno prepara la cancha para diciembre. Es un mes particular porque la economía necesita más dinero por el pago de aguinaldos y los gastos de las fiestas y vacaciones. Al mismo tiempo, el Tesoro enfrenta vencimientos de deuda en pesos por AR$ 40 billones, de los cuales unos AR$ 13 son con el sector privado. Esto podría llevar a que enfrentemos una escasez de pesos en el mercado. Para prevenir esto, el Gobierno ha tomado algunas medidas que liberaron liquidez a los bancos. El juego es fino, porque a fines de enero típicamente suele caer la demanda de pesos y puede haber presión sobre el tipo de cambio.

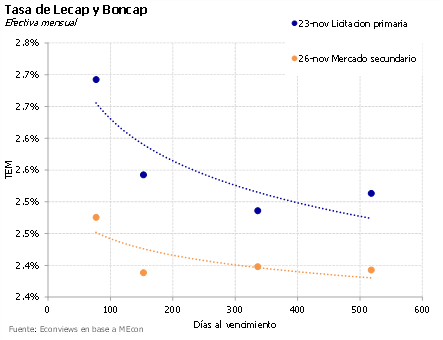

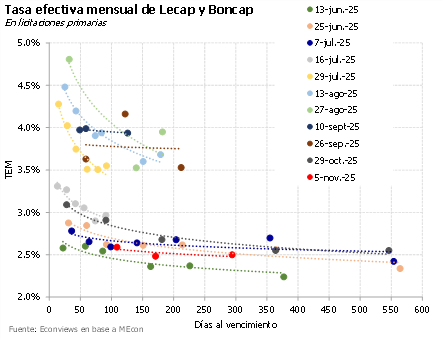

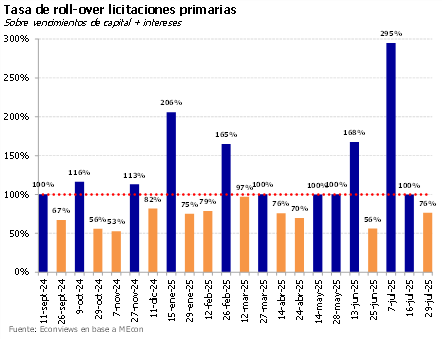

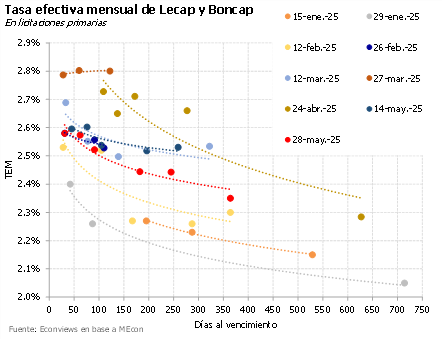

El Tesoro pasó una licitación exigente. Renovó el 96% de los $ 14.6 billones que vencían (contando con sólo $ 5 billones depositados en el BCRA para afrontar pagos). Para apuntalar el resultado, el BCRA había recortado la tasa de simultáneas e incrementado la porción de encajes que pueden integrarse con títulos públicos. Las tasas salieron con un premio lógico respecto del secundario y se logró alargar los plazos, un paso clave para normalizar el mercado de pesos y ordenar el legado post-LEFIS.

Sigue la ayuda del tío Scott. Finalmente, Bessent confirmó que se activó un tramo del swap, tal como anticipábamos la semana pasada al analizar el balance del BCRA. El monto rondaría los US$ 2,700 millones e incluiría tanto los dólares que utilizó el Tesoro de EE.UU. para intervenir en el MULC como los fondos destinados a cubrir el vencimiento con el FMI de la semana pasada. Según los datos disponibles, el BCRA habría recibido DEGs de EE.UU. y se los habría vendido al Tesoro argentino para efectuar el pago al Fondo.

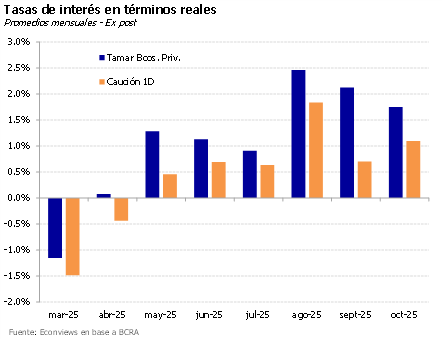

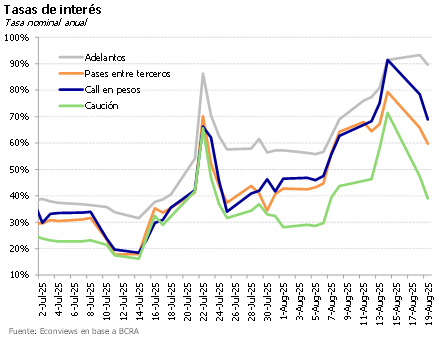

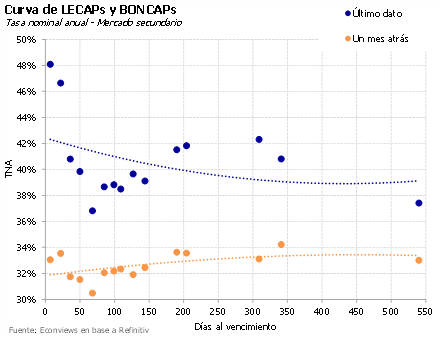

- Normalizando las tasas. Después del fuerte apretón monetario previo a las elecciones, las tasas de interés comenzaron a acomodarse en niveles más razonables en los últimos días. La semana pasada, el Tesoro liberó unos AR$ 5 billones en la licitación de deuda y aportó liquidez comprando bonos en el mercado secundario, lo que contribuyó a la baja de las tasas. En la misma dirección se movió el BCRA, que redujo la tasa de la rueda repo del 25% al 22%, estableciendo un nuevo piso para las tasas cortas y arrastrando a las tasas pasivas. Las tasas activas también están descendiendo, aunque a un ritmo más lento.

El impactante triunfo de LLA en las elecciones del domingo cambió el panorama político. El resultado puede leerse como un fuerte rechazo al kirchnerismo y, al mismo tiempo, como un mandato de gobernabilidad. En el Congreso, el Gobierno tiene ahora la posibilidad de pasar de la defensiva a la ofensiva. Con los vetos garantizados, podrá frenar cualquier embate opositor. Pero además, ambas cámaras quedarán sin mayorías absolutas y relativamente equilibradas. Esto invita al Ejecutivo a impulsar reformas, para lo cual deberá construir consensos con los partidos del centro dialoguista y con los gobernadores. En enero comenzará la discusión por la reforma laboral y tributaria.

Sensaciones en la previa de las elecciones. La economía llega a las elecciones con incertidumbre y el antecedente de lo que pasó en la Provincia de Buenos Aires. Sin embargo, el pesimismo parece haberse moderado en los últimos días, a medida que el mercado fue internalizando dos cuestiones. Primero, que, salvo una catástrofe electoral, las encuestas indican que LLA + PRO deberían alcanzar al menos un tercio de las bancas en Diputados, un objetivo mínimo para contener los embates de la oposición. En segundo lugar, que el programa económico posterior a las elecciones contaría con un apoyo sin precedentes de Estados Unidos. De todos modos, el mercado y los privados prefieren llegar cubiertos y superdolarizados al domingo. El recuerdo de las PASO 2019 y septiembre 2025 todavía está fresco. Pero también influye la pérdida de confianza en el programa, la debilidad del esquema cambiario y monetario, y la expectativa de que haya cambios en este frente.

El mercado, al vaivén de los anuncios. El Tesoro de Estados Unidos viene redoblando la apuesta para “rescatar” a la Argentina, haciendo movimientos que hasta ahora ningún gobierno americano había hecho en la Argentina. El jueves pasado vendió dólares para sostener el tipo de cambio y ayer volvió a intervenir, colocándose en pesos. También anunció un swap de monedas por 20,000 millones de dólares y que el sector privado estaba armando un paquete por un monto similar, lo que (de concretarse) implicaría un programa de ayuda nunca visto. El impacto inicial fue una fuerte baja del riesgo país. Pero las dudas regresaron el martes, cuando Trump declaró (en la reunión bilateral en la que se esperaban más detalles del apoyo estadounidense) que la ayuda estaba condicionada a que Milei gane las elecciones, lo que generó confusión y un nuevo derrumbe en los mercados.

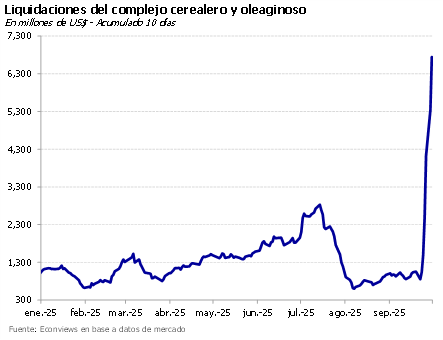

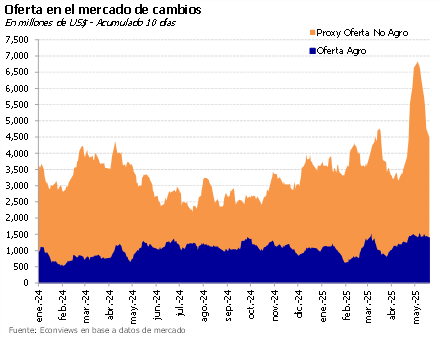

El shock de confianza duró poco. El respaldo de Estados Unidos fue contundente, pero los anuncios resultaron difusos: se mencionaron múltiples mecanismos sin definiciones concretas y sin aclarar si la ayuda dependía o no del resultado electoral. Al mismo tiempo, se agotó el ingreso extraordinario de divisas por la baja temporal de retenciones. De los USD 6,300 millones liquidados, el Tesoro apenas compró alrededor de USD 2,300 millones, lo que dejó un sabor a poco. Todo indica que las tensiones financieras irán en aumento.

Estados Unidos y el campo traen dólares y alivio. Finalmente llegó el alivio financiero con dos noticias clave: el fuerte respaldo de Estados Unidos al gobierno de Milei y la baja temporal de retenciones al agro. Estos anuncios descomprimieron el tipo de cambio, hicieron caer con fuerza el riesgo país y evitaron lo que podría haber sido el inicio de una crisis. El gobierno llega más aliviado a las elecciones, aunque la volatilidad seguirá presente. Se abre así una oportunidad para recalibrar el programa: acumular reservas, pasar a un tipo de cambio más flexible y competitivo, y mejorar el esquema monetario. De no avanzar en esa dirección, el gobierno solo habrá pateado el problema hacia adelante.

Un presupuesto demasiado optimista, pero con metas cumplibles. El lunes el gobierno envió la ley de leyes al Congreso, proyectando un superávit primario de 1.2% del PBI y equilibrio fiscal. Entre los supuestos macro para el año que viene están un crecimiento de 5%, inflación del 10% o un dólar a 1,423 en diciembre de 2026, muy lejos del consenso del mercado o el REM. También anunció un aumento de 5% real para los jubilados, aunque no explicó cómo. En nuestra opinión, los números de recaudación son exagerados y el uso de letras capitalizables esconde el costo real de las tasas positivas en el resultado financiero, pero aún con estos matices, no debería peligrar el superávit primario en 2026. Sí es posible que, ajustando por los intereses, haya un leve déficit financiero, pero hoy el ojo del mercado no está puesto en las cuentas públicas. Los vetos rechazados por el Congreso dan una señal política, pero no mueven demasiado la aguja del gasto.

Traspié electoral para el gobierno. El oficialismo sufrió una dura derrota en las elecciones de la provincia de Buenos Aires, donde perdió por 13 puntos. No parece que este resultado sea un predictor de lo que ocurra en octubre porque era una elección local en una provincia donde el peronismo es fuerte. Pero el mensaje es contundente: parte de la población no está conforme con el rumbo económico y político del gobierno y siente la pérdida de poder adquisitivo. Además, el audiogate sin duda afectó el porcentaje de ausentismo, lo que terminó perjudicando a LLA.

El Tesoro saca toda la artillería para frenar el dólar. El Tesoro anunció que va a utilizar sus dólares para intervenir en el mercado de cambios. El anuncio tomó al mercado por sorpresa e indica que está dispuesto a utilizar todas las balas que tiene a disposición. El argumento de que el objetivo es “contribuir a la liquidez y al normal funcionamiento del mercado” no es muy convincente y parece la nueva excusa para intervenir. Habrá que ver si con el nuevo poder de fuego (unos 1,700 millones de dólares) convence al mercado de que el tipo de cambio se va a mantener estable hasta las elecciones o si, por el contrario, la lectura es que el gobierno no le encuentra la vuelta para controlarlo, y termina teniendo un efecto boomerang.

Inestabilidad política en aumento. Al ruido en el congreso, donde el gobierno acumula una serie de derrotas legislativas en los últimos meses (al contrario de lo que ocurría el año pasado) y donde se lo ve cada vez más aislado, se sumó el escándalo de corrupción que involucraría a funcionarios cercanos a Karina Milei. No creemos que tenga demasiado impacto en términos de votos, pero sí hubo un cambio en el humor del mercado que podría terminar afectando otras variables. En apenas 10 días se celebran las elecciones en la Provincia de Buenos Aires, que el mercado leerá como una suerte de “mini-PASO”. Esperamos una marcada volatilidad.

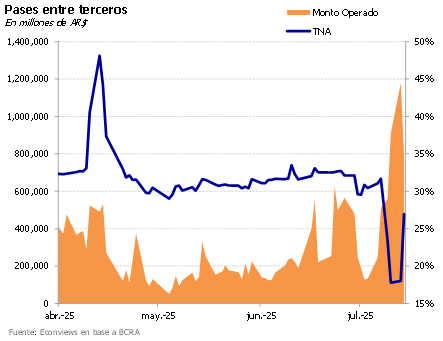

Caos en la política monetaria. A esta altura no quedan dudas de que el esquema posterior al fin de las Lefis no está funcionando. Las idas y vueltas con los encajes, las licitaciones sorpresa y las intervenciones ad hoc en el mercado de pesos no hacen más que erosionar la credibilidad del programa y sumar volatilidad. Seguimos convencidos de que la mejor salida sería implementar un corredor de pases que devuelva estabilidad al mercado, pero el Gobierno insiste en soluciones alternativas que no terminan de resolver el problema. La volatilidad, por ahora, se mantiene.

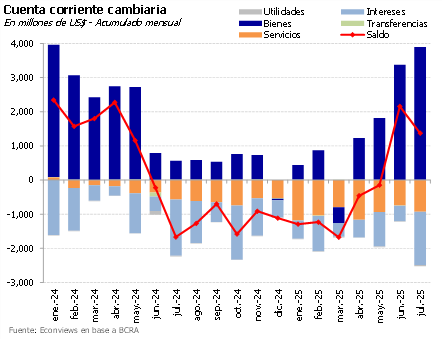

Un poco de pax cambiaria. Después de subir abruptamente la semana pasada, el tipo de cambio se estabilizó en un nuevo nivel cerca de los 1,340 pesos. Lo que preocupó no fue el nivel que alcanzó, sino la velocidad de la suba. De hecho, en buena parte de julio había escalado casi 9% de manera gradual, sin impacto relevante en precios ni en los bonos hard dollar. Desde nuestra perspectiva, este nuevo nivel luce más razonable para una economía como la argentina, y debería mantenerse calmado en el corto plazo.

Sigue la presión cambiaria. Pese a las tasas altas y la intervención en futuros, el dólar sigue subiendo. En julio pasó de la zona de $1,200 a $1,300, una suba del 9%. Es sintomática esta suba del dólar porque el gobierno está utilizando tasas de interés de corto plazo elevadas e intervención en el mercado de futuros para contenerlo, pero por ahora no está dando resultados. La buena noticia: desde que el dólar flota, el tipo de cambio real mejoró cerca de un 20%.

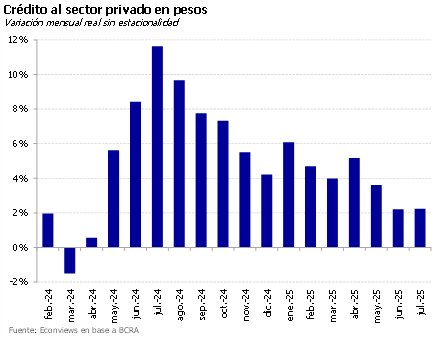

Tasas altas y volátiles. Tras la licitación de la semana pasada, en la que el Tesoro absorbió alrededor de $4.7 billones, las tasas de corto plazo se mantuvieron en niveles muy elevados y con alta volatilidad, arrastrando al resto de la curva. Se notó la falta de una ventanilla overnight, como existe en casi todos los países del mundo, que les permite a los bancos manejar su liquidez diaria. Hasta que este problema se corrija de alguna manera ingeniosa, la volatilidad seguirá. Aunque pensamos que al final prevalecerá el pragmatismo, porque la situación actual genera incertidumbre y atenta contra el crecimiento del crédito.

Una transición algo desordenada. Como anticipábamos, tras el fin del esquema de Lefis, los bancos quedaron con un exceso de liquidez, lo que llevó a que las tasas de corto plazo se desplomen y el dólar se escape. El Tesoro tuvo que salir con una nueva licitación de Lecaps para absorber pesos, ofreciendo rendimientos muy por encima de los del mercado. Al mismo tiempo, el Banco Central reintrodujo pases y volvió a intervenir en el mercado secundario de bonos para sostener las tasas. Todo esto generó mucha volatilidad, con tasas que pasaron de menos de 20% a 40%. Esperamos que los rendimientos se mantengan elevados.

Semana de transición en la política monetaria. El jueves 10, el Banco Central dejará de ofrecer a los bancos la posibilidad de suscribir Lefis, lo que ya comenzó a generar una migración de esos fondos hacia Lecaps. Esto se reflejó en la licitación del Tesoro del lunes, donde se adjudicaron unos AR$ 5.6 billones netos. Estimamos que los bancos aún conservan cerca de AR$ 10 billones en Lefis, que deberán redistribuirse entre encajes y otros instrumentos de corto plazo, lo que podría presionar las tasas a la baja como en la última semana.

Subió la liquidez. El lunes se acreditaron los vencimientos que no se renovaron en la última licitación del Tesoro, lo que implicó una inyección de unos AR$ 4 billones al sistema financiero. Esto empujó las tasas de corto plazo a la baja, con la caución perforando el 25%. También contribuyó la menor demanda estacional de pesos, ya superados los pagos de aguinaldos y vencimientos impositivos. De todos modos, esperamos que se mantenga el sesgo restrictivo de la política monetaria.

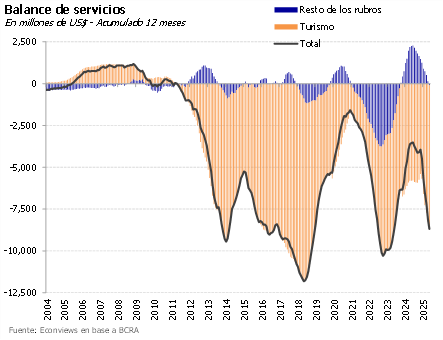

Un segundo semestre más picante. El gobierno termina el primer semestre con el dólar controlado cerca del centro de la banda. La segunda mitad del año luce un poco más desafiante. Los dólares del agro van a seguir fluyendo con fuerza hasta finales de julio, pero después esperamos que el tipo de cambio se acomode un poco más arriba. También habrá más demanda por turismo en los meses fuertes del verano europeo y por el ruido electoral. Se confirmó que el Banco Central intervino fuerte en el mercado de futuros en mayo, y no descartamos que siga haciéndolo.

Anuncios importantes del BCRA. Esta semana, el Banco Central comunicó y/o formalizó una serie de cambios en la política monetaria, en coordinación con el Tesoro (para más detalles, ver la nota principal de este informe). En líneas generales, consideramos que los anuncios son positivos: apuntan a normalizar la política monetaria y facilitar la acumulación de reservas. Sin embargo, quedan algunas dudas sobre la implementación concreta de ciertos puntos.

Se develan los candidatos. Poco a poco se va configurando el mapa electoral de cara a las elecciones de septiembre y octubre. Esta semana, Cristina confirmó su candidatura como legisladora bonaerense por la tercera sección y reapareció en los medios. Será interesante monitorear cómo evoluciona la opinión pública con esta reaparición y si genera algún impacto en los activos argentinos. Según las últimas encuestas, la imagen de Milei volvió a repuntar, y, salvo la aparición de un cisne negro, esperamos que el Gobierno obtenga un buen resultado en las elecciones.

Leve suba del dólar. Después de algunas semanas bastante tranquilas, el tipo de cambio empezó a moverse un poco en los últimos días y ya acumula una suba del 2% desde el viernes pasado. El BCRA sigue sin intervenir dentro de la banda, pero sí metió mano en la curva de futuros, que parece ser la herramienta elegida para contener la presión. De hecho, el interés abierto subió a US$ 4,820 millones y las tasas implícitas siguen bastante por debajo de las Lecaps.

Fuerte apoyo en las urnas. El domingo se celebraron elecciones municipales en CABA, donde el oficialismo logró un triunfo importante: desplazó al peronismo al segundo lugar y se impuso sobre el PRO en un distrito que los “amarillos” dominaron durante las últimas dos décadas. El resultado sugiere que el electorado respalda el rumbo del gobierno, valora la baja de la inflación y la estabilidad macroeconómica. Además, deja al oficialismo mejor posicionado para las negociaciones con el PRO en torno a las candidaturas en la provincia de Buenos Aires.

Objetivo logrado. Finalmente, el dato de inflación de abril fue muy bueno y vino en 2.8%, muy por debajo de lo que inicialmente se esperaba después del paso al nuevo esquema de bandas y muy inferior al 3.7% de marzo. El pass-through fue bajo, en parte porque algunos aumentos se adelantaron en marzo, y en parte porque el Gobierno fue muy hábil en contener las expectativas. La inflación núcleo se mantuvo estable en 3.2%, por lo que los componentes estacionales y regulados jugaron a favor. Nuestro relevamiento de precios de alimentos y bebidas anticipa una marcada desaceleración en mayo, y tampoco se espera demasiada presión desde los servicios, dado el estancamiento de los salarios, la baja en combustibles y la pausa en la recomposición de tarifas. Mayo apunta a ser otro mes favorable.