Reports

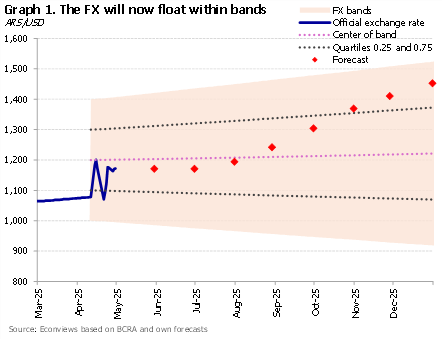

Sigue la volatilidad. Después de unas semanas tranquilas donde el tipo de cambio osciló en torno a 1,180, ayer bajó fuertemente. Los futuros se movieron en la misma línea. No creemos que el dólar vaya al piso de la banda, aunque en los próximos meses deberían dominar los flujos de oferta de dólares por la cosecha y mantenerse tranquilo. Estimamos que en la zona cercana a 1,100 debería aparecer la demanda.

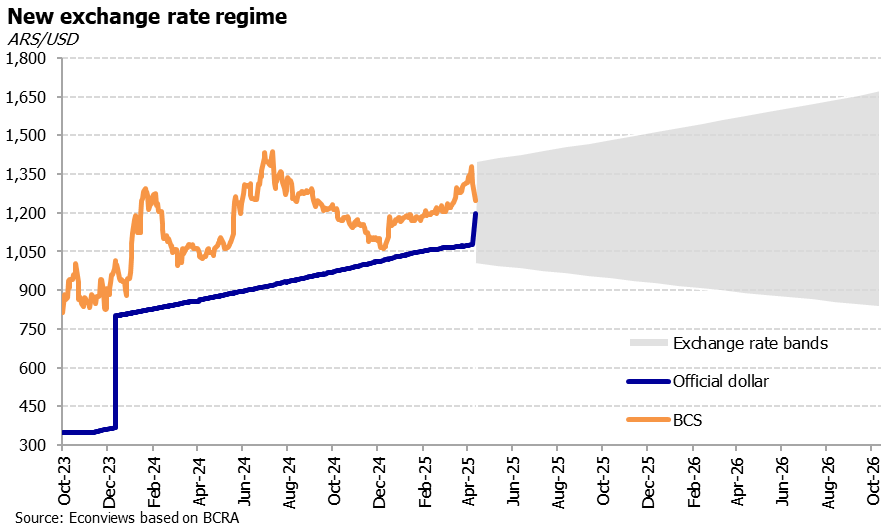

The negotiations with the IMF took longer than most people anticipated. Argentina wanted a USD 25 billion program while the IMF probably had in mind half of that amount. There were also discussions about the size of the upfront disbursement, as Argentina was requesting more dollars than the IMF was willing to provide. At the same time, the IMF was asking for more flexibility in the exchange rate regime, an issue that was raised in previous reviews, while Argentina wanted to avoid a step devaluation because it could put pressure on prices. One could summarize the discussions as more money in exchange for more flexibility in the exchange rate regime.

There is no second chance to make a good first impression. After implementing the new floating-withing-bands scheme, the government’s main objective was to avoid an overshooting of the exchange rate and, thereby, fuel the narrative that there was no step devaluation and that prices should not be adjusted.

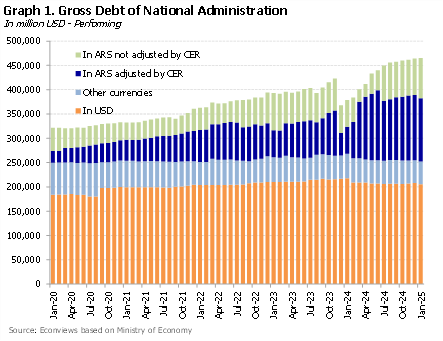

The monetary policy outlined in the new program shows a shift toward a more conventional framework. Targets are now set for traditional monetary aggregates, such as the traditional monetary base or M2, instead of capping the broad monetary base — another Argentine invention that does not appear in any textbook. The rigid 1% monthly crawling peg, which was meant to perpetuate a concerning currency appreciation, was also abandoned. In its place, exchange rate bands were adopted, allowing FX to float between a floor of 1,000 and a ceiling of 1,400 pesos. But, as is typical in Argentina, the new regime brought several surprises, and in many cases, the main party caught off guard was the IMF.

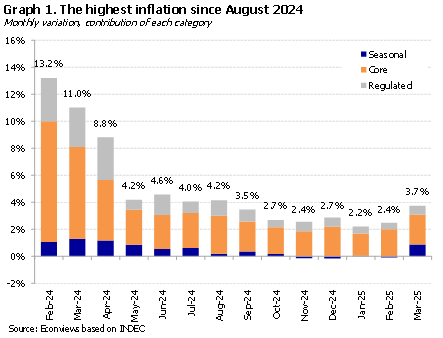

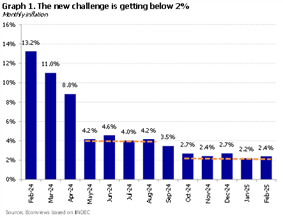

Objetivo de pass-through cero. Tras el anuncio del nuevo esquema de bandas, el objetivo principal del Gobierno fue evitar un overshooting y minimizar el traslado a precios. Para presionar el tipo de cambio a la baja anunciaron la vuelta del carry trade para extranjeros (con 6 meses de permanencia, aunque pueden salir por CCL), dijeron que solo iban a comprar reservas en el piso de la banda, y presionaron al campo para que liquidara antes de que suban de nuevo las retenciones. También salieron con los tapones de punta contra empresas que mandaron listas con aumentos, arengando a no convalidar subas. Por ahora, el objetivo se viene cumpliendo: tras el salto inicial, el tipo de cambio retrocedió y muchas empresas dieron marcha atrás con los aumentos. En este contexto, esperamos que la inflación de abril se ubique más cerca del 3.7% registrado en marzo que del 5%, aunque hay arrastre de los últimos días de ese mes.

The first few days without capital controls were, without a doubt, a success for the government. The market reacted very positively to the announcements: far from testing the upper bound, the exchange rate settled closer to the lower band. The Merval index started off strong, later gave up some ground, but bonds remained firm and country risk dropped toward 700 basis points. The exchange rate spread collapsed.

Backed by a new USD 20 billion EFF agreement with the IMF, the Government has adopted a more flexible exchange rate regime, lifted several layers of FX controls, and introduced a more conventional monetary framework. We see these changes as very positive steps and a move toward greater economic rationality. Markets reacted clearly positively.

The government has announced the new exchange rate regime. At Econviews, we believe these measures are very positive, regardless of their potential short-term effects. The first stage of the stabilization plan had run its course, and a recalibration of the program was necessary.

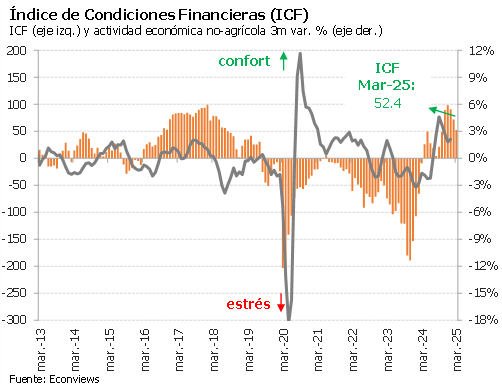

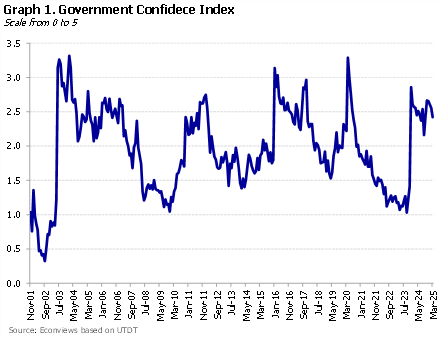

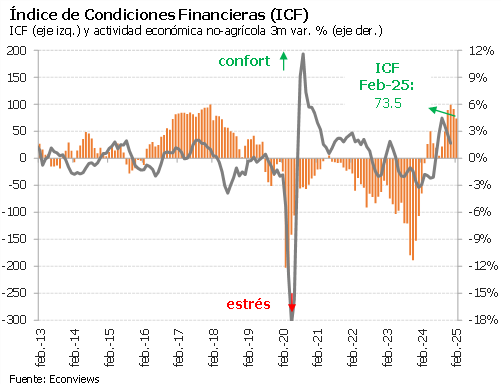

El ICF cayó 19 puntos en marzo y quedó en 52 unidades. Ya perdió 46 puntos en tres meses de 2025. Tanto las variables locales como internacionales empeoraron el mes pasado, con la incertidumbre por el acuerdo con el FMI y las políticas comerciales de Trump como problemas centrales. La medición no incluyó el crash financiero del 3 y 4 de abril, por lo que esperamos que el ICF mantenga la tendencia a la baja este mes.

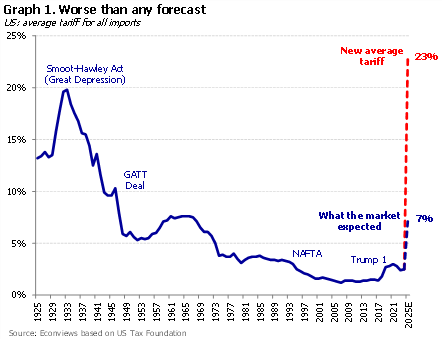

Volátil e impredecible. Ahora parece que la suba de aranceles se posterga por 90 días, lo que trajo algo de alivio a los mercados. Mientras tanto, las tarifas quedan en 10% para todos los países, excepto para China, que suben al 125%. En este baile, Argentina sigue el ritmo del mundo. El riesgo país, que venía aumentando en línea con otros emergentes de alto riesgo y había superado los 1,000 puntos cayó después de los anuncios de Trump. Las acciones argentinas también venían muy castigadas —en especial las energéticas, por la fuerte caída del precio del petróleo—, y recuperaron algo tras la postergación de los aranceles. Por primera vez, se ve a Trump retroceder en una postura que hasta ahora había sido tajante. De todos modos, da la sensación de que esta saga aún tiene muchos capítulos por delante, y China no parece dispuesta a ceder.

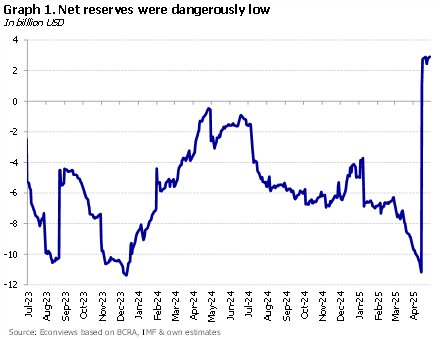

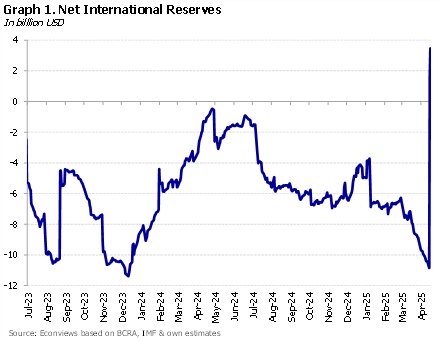

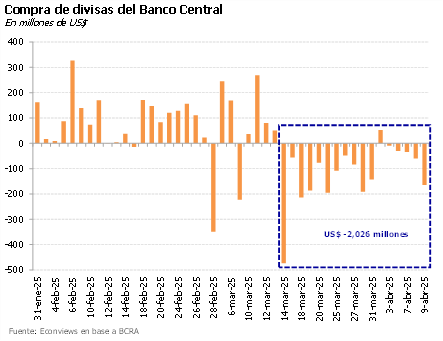

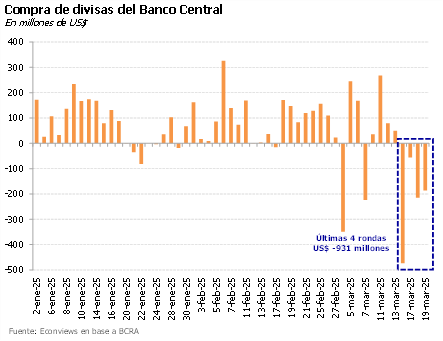

The future of exchange rate policy took center stage in the local economic discussion. Progress in negotiations for a new agreement with the IMF, combined with communication missteps by the economic team, raised doubts about the continuation of the crawling peg. This led to the longest reserves selling streak by the Central Bank during Milei’s administration and a rise in market exchange rates.

Another tough week for the government. As if dealing with Argentina wasn’t enough, the global context just got more complicated. The return of Trump went from being huge news to a major headache—not only because of the tariff policies, but also because expectations of a sharp recession triggered a global stock market drop, and the rise in country risk is pushing us further away from being able to rollover debt anytime soon. On top of that, uncertainty persists around the IMF program and the future of the dollar (or the poor peso), and the Senate’s rejection of Lijo and García Mansilla’s nominations to the Supreme Court marked yet another setback for Milei.

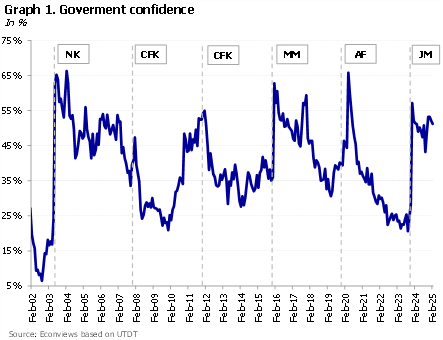

The government is losing momentum, and it now appears unlikely to have a smooth path to the October elections. After a first year in which everything went according to plan on the economic and political fronts, the outlook is gloomier due to some unforced errors and deteriorating financial conditions.

Algunas definiciones y otras incertidumbres. Sigue la saga del programa con el FMI en el que hay una clara pulseada. El gobierno lucha por conseguir la mayor cantidad de fondos sin moverse un centímetro de su política cambiaria, mientras el FMI quiere canjear plata por más flexibilidad. Un partido con final abierto y con dos escenarios claros; uno con el siga siga y otro con salto cambiario. Argentina ya habría conseguido unos US$ 8,000 millones al contado y el resto en cuotas, pero quiere más. Al FMI le gustaría una flotación y unificación del tipo de cambio, pero no se sabe si tiene la fuerza para imponerlo. La decisión final seguramente va a ser política y mucho dependerá de cuánto se juegue Trump para apoyar a Milei. Las partes tienen presión para llegar a un acuerdo rápido porque las reservas están cerca de un piso y los mercados nerviosos.

The government has found itself in a dilemma that now seems difficult to resolve. The strategy was diametrically different from Macri’s. Quick on fiscal matters, but with infinite patience to lift FX controls. However, the exchange rate problem never stopped being there, and managing expectations and timing to resolve it has become crucial.

Un acuerdo que no puede esperar. El mercado ya da por sentado que el tipo de cambio ganará más flexibilidad y que la brecha cambiaría va un escalón más arriba. Pero los efectos inmediatos no son menores: el Banco Central sigue perdiendo reservas y la presión cambiaria no cede. En el Gobierno, ya no están tan convencidos de que faltan pesos, y la preocupación por el frente cambiario es generalizada. En este contexto, cerrar un acuerdo se vuelve urgente para despejar incertidumbres sobre el esquema cambiario. Cuanto más se demore, más se puede complicar la situación… y todavía falta mucho para las elecciones.

Trump’s second term is much more aggresive than his first. Just two months after taking office, he has already managed to throw the market into turmoil. According to his own words, his goal is to “rebuild the country,” eliminate the trade deficit, boost production, and prioritize local jobs. But his constant back-and-forth—especially regarding tariffs—has been so intense and frequent that the market panicked and froze.

El ICF cayó casi 18 puntos en febrero -ya había bajado 8 en enero- y quedó en 73 unidades. La merma fue mayormente producto de las condiciones locales; el crash mundial de las últimas semanas se verá en el índice de marzo. El gobierno enfrenta una pérdida de confianza, que se ve en la suba del riesgo país y la caída del Merval y los depósitos en dólares. No hay una explicación única, pero se puede apuntar a las sospechas de corrupción en el escándalo $LIBRA, la demora en llegar a un acuerdo con el FMI y el atraso cambiario. En cambio, variables macro financieras como la inflación o las tasas de interés siguen mejorando, si bien a menor ritmo. A esto se suma un mundo más complejo desde la llegada a la presidencia de EEUU de Donald Trump, que está sacudiendo las bolsas internacionales con sus amenazas de aranceles.

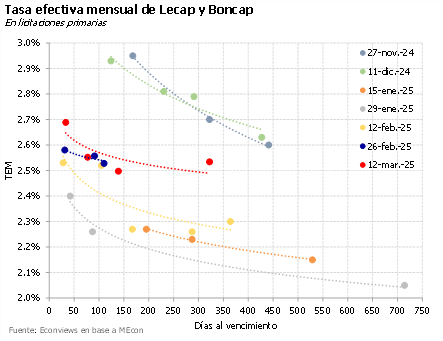

Y un día… volvió la turbulencia. Las demoras en cerrar el acuerdo con el FMI y los rumores sobre una mayor flexibilidad cambiaria, junto con una posible relajación del cepo, despertaron a los dólares paralelos, impulsaron las tasas de interés de corto plazo y elevaron el riesgo país. La esperanza es que el acuerdo con el FMI venga acompañado de una inyección significativa de fondos para calmar a los mercados. Sin embargo, el Fondo parece exigir más flexibilidad cambiaria a cambio de más dinero, mientras que el gobierno busca los fondos sin alterar demasiado el tipo de cambio, lo que ha trabado las negociaciones.

We are on the verge of an agreement with the IMF. With that backing, the Argentine government promises to move toward greater exchange rate flexibility and the lifting of capital controls before the end of the year. But how and when will this happen? For now, there are more questions than answers.

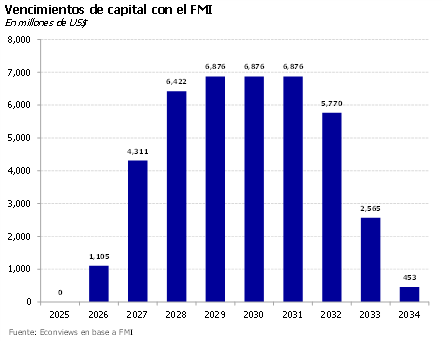

Salió el decreto. Milei firmó el decreto que autoriza un nuevo acuerdo con el FMI. No hay demasiados detalles, pero se confirma que será un acuerdo de facilidades extendidas a 10 años, con 4.5 años de gracia para el pago de capital. Los fondos irán al pago de Letras Intransferibles del Tesoro al Banco Central y a cancelar los vencimientos del programa de 2022 de los próximos cuatro años (unos US$ 14,000 millones). Estimamos que el monto total del acuerdo podría ser de alrededor de US$ 20,000 millones, lo que implicaría fondos frescos por US$ 6,000 millones.

- monthly

Some hurdles on the way to the election: From Libra to higher country risk

Until now Milei’s image appeared to be bulletproof. Though recently, some of his statements generated criticisms that affected his image. It all started with an unfortunate dissertation in Davos, where he was aggressive with minorities. However, the biggest controversy came from a tweet in which he promoted the token Libra. The price of Libra skyrocketed almost immediately following his tweet, only to collapse a few hours later. In the process, the creators of Libra and some of the early buyers made around 100 million dollars. Although there is no evidence yet that Milei benefited from this maneuver, the fact that he publicized or supported the crypto generated noise around the world and has tainted his image.

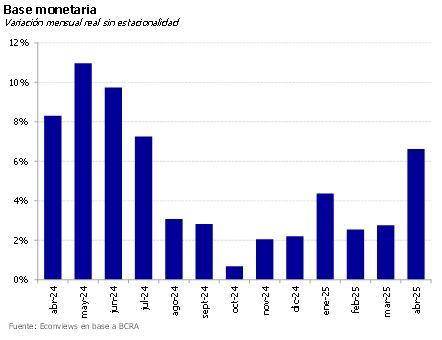

Some voices in the city and government offices claim that money printing has stopped, that there will be a shortage of pesos, and therefore, there’s no reason for the dollar to rise. But is it really true that money printing has ended and that there aren’t enough pesos? It depends.

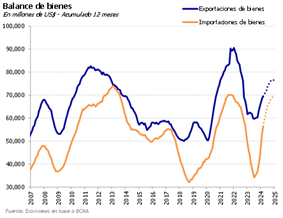

Volatilidad en ascenso. En el plano internacional, siguen las idas y vueltas sobre la política comercial de Trump. En un déjà vu de 2018, la guerra comercial vuelve a escalar: Trump sube aranceles y China y Canadá anuncian represalias. Además, empiezan a aparecer signos de enfriamiento en la economía estadounidense y algunas presiones inflacionarias. El índice VIX, que mide la volatilidad del mercado, subió un 40% en el último mes, mientras que los commodities cotizan a la baja. Lo que más nos preocupa: un posible flight to quality y una mayor caída en los precios de la soja y el petróleo. La experiencia de 2018 muestra que, aunque puede haber desvío de comercio, los precios locales tienden a seguir la tendencia internacional. En Econviews esperamos que la volatilidad persista y que los commodities se mantengan en niveles más bajos en 2025.

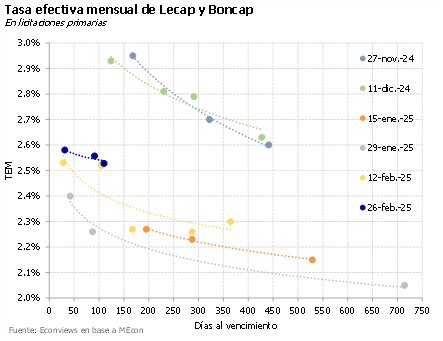

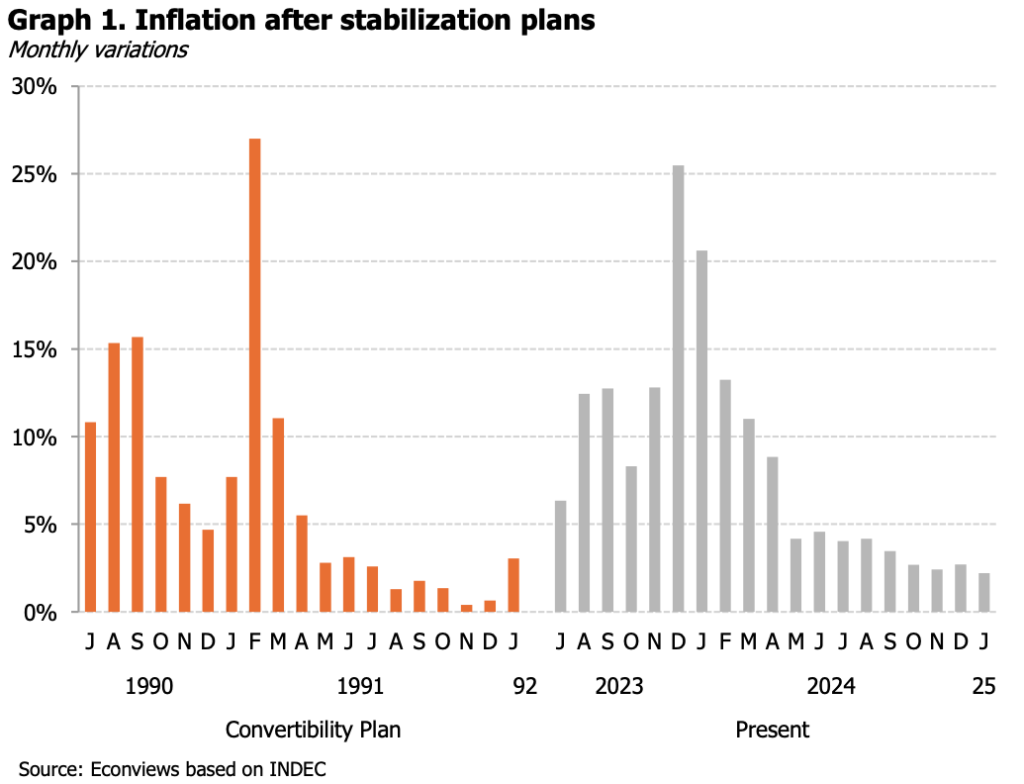

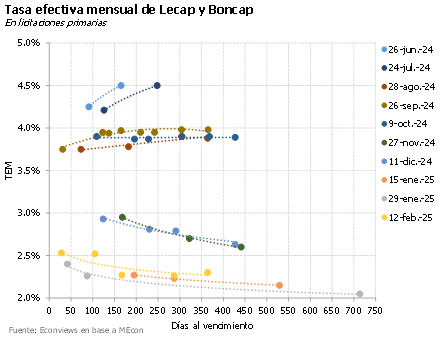

The last few weeks have been a real headache for the government. The Merval has been on a slide, accumulating a fall of more than 20% in dollars so far this year, and the country risk jumped more than 200 basis points to 780. The FX spread, which until a few months ago was plummeting, now needs official intervention to avoid exceeding 15%. The good news is that, despite the deterioration in the financial variables -not yet alarming- the economy is still in recovery mode and inflation continues to fall, beyond some resistance it could show in February and March.

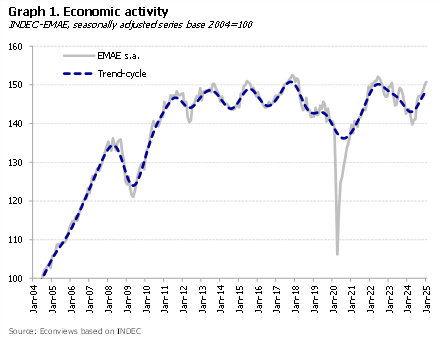

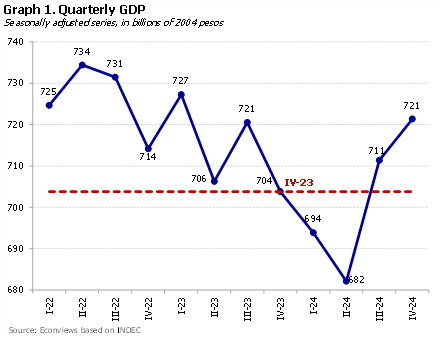

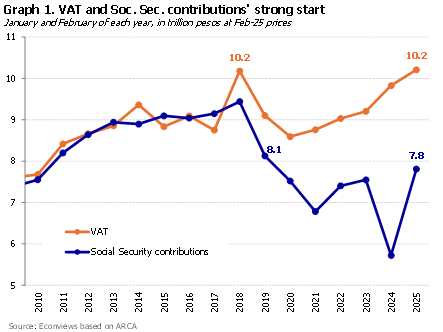

La recuperación sigue sorprendiendo. En diciembre, la actividad creció 0.5%, confirmando que el repunte sigue con fuerza. También se corrigieron los datos anteriores: enero y febrero, que parecían flojos, ahora aparecen con signo positivo. Con esta nueva foto, la economía habría caído 1.8% en 2024, pero la remontada de 6.8% entre abril y diciembre deja un arrastre estadístico de 3.2% para 2025. Con este envión, esperamos un crecimiento de 5.5% para todo el año.

¿Qué nos queda del LibraGate? Después del paso en falso de Milei con la promoción del token Libra, vivimos una montaña rusa política y financiera. Acá nuestra mirada sobre el asunto:

o Las primeras encuestas muestran que la imagen positiva de Milei no ha caído y se mantiene alrededor del 50%, pero la negativa ha aumentado y la regular disminuido.

o Hay muy baja probabilidad de impeachment. Hay ruido, pero no volumen, especialmente con el Pro y el radicalismo evitando prender la mecha de la inestabilidad.

o Los mercados miran más allá del escándalo. El episodio sacudió temporalmente el humor financiero, pero los pilares de fondo –superávit fiscal, desinflación y brecha controlada– siguen marcando el ritmo. Sin embargo, aumentó leventemente el riesgo país.

This time, the debate was sparked by the government. Milei defended the notion that the exchange rate is not overvalued in an article in La Nación, while the administration targeted dissenting voices like Domingo Cavallo, who argued there’s a 20% lag, or CEDES, a prestigious research center with a different economic perspective.

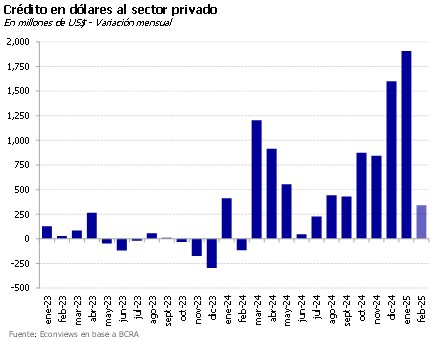

¿Toma de ganancias o pérdida de confianza? Tras el boom de 2024, el 2025 comenzó con caídas en el mercado, especialmente en las últimas semanas. El Merval en dólares acumula una baja del 15.6% desde su pico de enero, y el riesgo país pasó de 559 a 673 puntos, en contraste con otros mercados emergentes riesgosos. Seguramente haya algo de toma de ganancias, pero también un poco de nerviosismo con un gobierno que insiste en explicar que no hay atraso cambiario y que no va a devaluar, que interviene en el contado con liqui para contener la brecha, y que solo compra reservas por colocaciones de ON y préstamos en dólares, mientras persiste el déficit en la cuenta corriente. Seguimos siendo constructivos con nuestro escenario, pero tememos que pueda haber turbulencia en los mercados a medida que se acerquen las elecciones.